会社員の皆さんは、年末が近くなると扶養控除申告書を記入する機会があるかと思います。

扶養控除や配偶者控除など税金がからむ話は複雑なので、毎年、この書類に苦戦している方もいらっしゃるのではないでしょうか?

職場で恥をかいたり、書き漏らしをして損をしないためにも、これからご紹介する扶養控除申告書の記入方法をしっかりと覚えておきましょう!

また、実務的な書類の書き方と合わせて、扶養親族を増やすとどんなメリットがあるのか、またその上での注意点なども簡単に説明していきます。

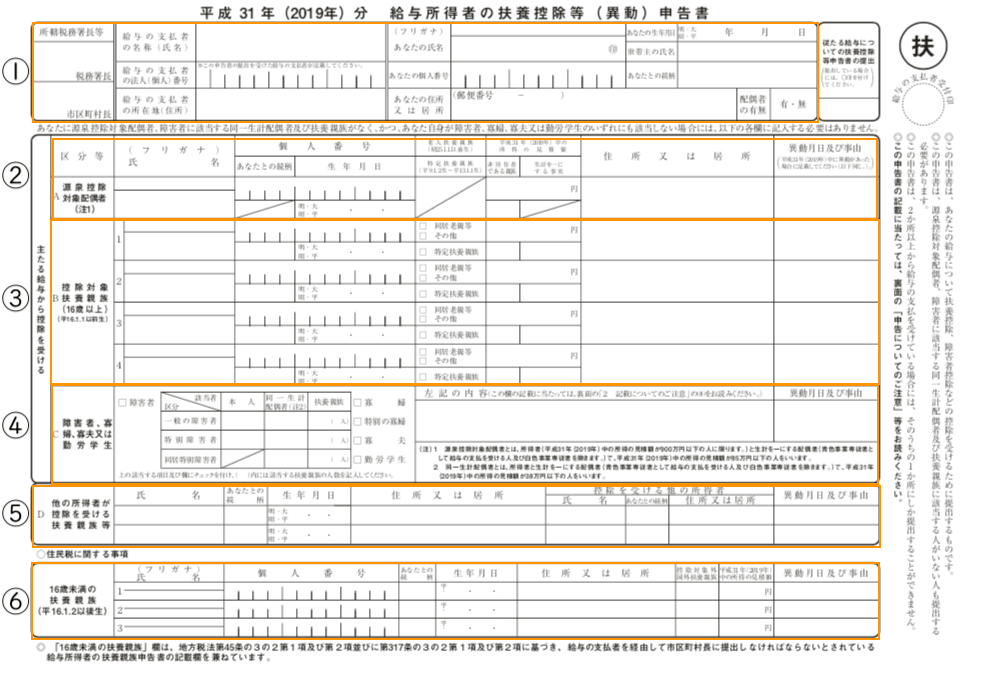

扶養控除申告書の記入例【項目別にわかりやすく】

扶養控除申告書は大きく分けて6つのパートに分けることができます。

下の画像で示しているのは、平成31年度(2019年)用の扶養控除申告書をダウンロードしたものです。

国税庁のホームページから簡単にダウンロードできるので、みなさんもお手元に用意しながら読んでいただけるとわかりやすいかと思います!

①勤務先や納税者本人の情報を記入する(全員)

①のスペースは全員が記入の対象となります。

給与の支払者の法人(個人)番号という部分だけは、みなさんの勤務先で記入してもらえるので、空欄のままでOKです。

上から順に記入するべき項目を見ていきましょう!

左上の「所轄税務署長等」という部分には、勤務先の本社の住所がある税務署名を記入してください。

その下の「市区町村長」の欄には、本社の在籍地ではなくみなさんのお住いの住所がある市区町村名を記入しましょう。

続いて、「給与の支払者の名称(氏名)」という部分には、みなさんのお名前をフルネームで記入し、上の欄にしっかりとカタカナでフリガナを記入し、印鑑も忘れずに押しましょう。

「あなたの個人番号」というのは、いわゆるマイナンバーのことです。

桁数も多い数字なので、間違いのないようにマイナンバーカードなどを参照の上で記入しましょう。

住所や生年月日は他の書類同様に記入すれば大丈夫ですが、番地などはなるべく省略せず、伝わりやすい表記に統一すると良いでしょう。

「世帯主の氏名」と「続柄」ですが、こちらは本人が世帯主であればご自身の名前と続柄には「本人」と記入すれば大丈夫です。

他の方が世帯主の場合には、その方のお名前と、妻や夫、父、母といった続柄を記載しましょう。

最後になりますが、「配偶者の有無」はご自身が該当する方を丸で囲めば大丈夫です。

※「従たる給与についての扶養控除申告書の提出」に関しては、提出先の企業以外からの給与についての扶養控除申告書を提出する場合のみ印をつけます。

②源泉控除対象配偶者(A)

平成30年から、配偶者控除と配偶者特別控除の仕組みが改正されたことによってこのスペースの記入が必要となりました。

以下の条件を満たしている方であれば、②の欄に記入をし、配偶者控除を受けることができます。

- 納税者本人の年収が1,120万円以下であること

- 納税者と生計を共にする配偶者の年収が150万円以下であること

- 配偶者が青色申告書の事業専従者や白色申告書の事業専従者として給与を受け取っていないこと

つまり、妻のパートの年収が150万円を超えているような世帯であれば、この欄に記入する必要はありません。

②の欄には、配偶者の名前、マイナンバーの番号、生年月日や住所(納税対象者と同じ住所であれば、「同居」と記載)などの基本情報を記入します。

また、配偶者のおおよその年間所得も記載する必要があります。

③控除対象扶養家族(B)

こちらは、配偶者控除とは異なり扶養控除を申請する家族の基本情報を記載するスペースになります。

記入情報は、先ほどと同じように扶養親族の名前、マイナンバーの番号、生年月日や住所(納税対象者と同じ住所であれば、「同居」と記載)などの基本情報です。

扶養家族として認められる条件は、以下の通りです。

- 配偶者以外の親族又は都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人であること。

- 納税者と生計を共にしていること。

- 年間の合計所得金額が38万円以下であること。(給与所得のみの場合は給与収入が103万円以下)

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

2つ目の「生計を共にしている」という条件ですが、こちらは必ずしも同居をしている必要はありません。

ですから、一人暮らしをする大学生の子供や仕送りをしている老齢の親なども、学費や生活費の援助を継続している状況にあれば扶養家族に含めることができます。

④障害者、寡婦・寡夫または勤労学生(C)

納税者本人や、配偶者や扶養親族がいずれかに該当する場合には、④の欄を記入します。

障害者

納税者本人や、生計を共にする配偶者や扶養親族の中で、障害者としての要件が認められる場合には記入が必要です。

障害等級(1級や2級)や同居特別障害者など、障害の重さによっても控除額は変わってきます。

寡婦・寡夫

納税者本人が配偶者と離婚や死別をした後で、再婚をしていなかったり、配偶者の生死が不明である人の中で、扶養親族を抱えている人と定義されます。

特に合計所得が500万円以下の場合には、控除額も大きくなる特別の寡婦として認められます。

勤労学生

以下の要件を満たしている学生は、勤労学生として認定されます。

1. 学校教育法に規定する小学校、中学校、高等学校、大学、高等専門学校など

2. 国、地方公共団体、学校法人等により設置された専修学校又は各種学校のうち一定の課程を履修させるもの

3. 職業能力開発促進法の規定による認定職業訓練を行う職業訓練法人で一定の課程を履修させるもの

学生の中には「アルバイトで103万円以上稼がなければ生活していけない」といった人もいるかもしれません。

こうした状況を対処するために、日本では勤労学生控除という仕組みが設けられています。

これは上で示した103万円の壁にさらに年間27万円分を上乗せして、学生に対しては所得税の課税基準を緩めるということを意味しています。

⑤他の所得者が控除を受ける扶養親族(D)

納税者本人以外の家族が、扶養親族を申請する場合に記載が必要です。

例えば、共働きをしていて自分も納税するものの、配偶者の扶養親族に子供を入れている場合などが該当します。

⑥16歳未満の扶養親族

こちらの欄は所得税ではなく、住民税の計算をする際に利用されます。

その年の1月1日時点で16歳未満の扶養親族がいる場合には記入をする必要があります。

扶養控除申告書を出し忘れた!年末調整できないとどうなる?

そもそも申告書の提出期限は?年末調整はいつまでに行う?

会社としてはおおよそ10月くらいから年末調整の準備を開始します。

11月に入ると年末調整に必要な書類を従業員に配布し、12月頭くらいまでには回収を終えます。

回収が済んだら、従業員の年間の所得税や住民税を計算し、還付金や追徴課税をチェックします。

こうした一連の手続きの最終的な期限は1月31日とされています。

そのため、事実上の扶養控除申告書の提出期限は遅くても12月の頭くらいになると考えておきましょう!

申告書の提出を忘れた場合はどうする?

先述の通り、会社として守るべき年末調整の期日は1月31日までです。

そこまでは理論上は年末調整は間に合いますが、先述のように経理の方のスケジュールや手続きの予定などを考慮し、従業員の方には早めの提出が求められています。

つまり、もし会社からいわれていた期日に間に合わなかった場合には、経理の方に今からでも間に合うのかを確認しましょう!

そしてもし、追加で対応してもらえるのであればしっかりと感謝しなければなりませんね。

会社で年末調整できなかった、自分で確定申告が必要

上のようにうまくいくケースもあれば、もう会社では年末調整はできないといわれてしまうこともあります。

そうなると自力で確定申告をするしかなくなります。

確定申告をしなければ多く払いすぎた税金の還付が受けられなかったり、支払うべき税金が未納になってしまいます。

また年末調整と確定申告は若干時期が離れているので、確定申告も忘れるとなるとかなりまずいことになります。

例えば、レンタルビデオ店で返却する期日を破ったときに発生する延滞料のような、延滞税を追加で支払う必要が生じたり、申告していないことへの加算税として、無申告加算税というものが追加で徴税されます。

年末調整は遅れてもなんとかなりますが、確定申告はそうはいかないので、しっかりと期日を守るようにしましょう。

扶養家族には親も子も入れることができる?年齢によって控除額が変わるって本当?

ここまでは、扶養控除申告書の記入方法や提出期限を具体的にチェックしていきました。

では、そもそも扶養親族に家族を入れるとどれだけお得なのか、親や子供を入れるとどうなるのかなど気になりますよね。

これからは、親や子が扶養親族として認められる条件や、それによって得られるメリット、共働きの世帯の注意点などを解説していきます!

親が扶養家族として認められるケース

サラリーマンとして働いていた親が定年退職をすると、協会けんぽや組合健保などの健康保険から抜けることとなります。

そうしたケースでできることは、大きく以下の3つあるといわれています。

- 定年退職前に加入していた健康保険をそのまま継続する

- 国民健康保険に加入する

- 家族が加入している保険が「健康保険」(協会けんぽ、組合健保)であれば、その扶養家族に入る

この中で、退職後に負担が軽く済むのが3つ目の、家族の扶養家族に入ることです。

親を扶養家族に入れる場合には、先ほどご紹介した条件以外にも、いくつか注意しておくポイントがあります。

- 親が60歳以上の場合には、年収の制限が130万円ではなく180万円になること

- 同居の場合は収入が「被保険者」の半分未満、別居の場合は「被保険者」からの仕送り額より少ないこと

特に年金の部分は、家庭によって金額は異なるので、年金振込通知書」などの書類で確認をしておく必要があります。

上記の条件などで問題がなければ、勤務先企業に「健康保険被扶養者(異動)届」という書類を提出して手続きをすることで、親を扶養家族に入れることができるようになります。

親を扶養家族に入れると、被保険者は以下の表のような所得控除を受けることができます。

扶養控除を利用すると、被扶養者の年齢に応じて、扶養している収入から一定金額の控除を差し引いて課税がなされます。

| 年齢 | 所得からの控除額 |

| 23~69歳 | 38万円(33万円) |

| 70歳以上(同居していない場合) | 48万円(38万円) |

| 70歳以上(同居している場合) | 58万円(45万円) |

子供が扶養家族として認められるケース

扶養家族に入れることができる子供は、16歳以上の子供に限られます。

そもそも以前は『年少扶養控除』と言って16歳未満でも扶養控除の対象になっていました。

しかし、年少扶養控除は2011年に子供手当の実施と引き換えに廃止されてしまいました。

現在では控除ではなく、医療費が無料であったり、小学校中学校の学費が無料といった現金でのサポートが十分であるので、このような措置が取られたものと考えられています。

16歳以上の子供であれば、扶養家族に入れることができるようになります。

扶養控除を利用すると、被扶養者の年齢に応じて、扶養している収入から一定金額の控除を差し引いて課税がなされます。

| 年齢 | 所得からの控除額 |

| 16歳未満 | 扶養控除なし |

| 16~18歳 | 38万円(住民税33万円) |

| 19~22歳 | 63万円(45万円) |

扶養家族を増やすメリット

子供や親を扶養に入れることで、納税者は扶養控除という所得控除を受けることができます。

これによって、年収に対して住民税や所得税が課税される対象金額が減少し、節税効果を生み出すことになります。

| 年齢 | 所得からの控除額 |

| 16歳未満 | 扶養控除なし |

| 16~18歳 | 38万円(住民税33万円) |

| 19~22歳 | 63万円(45万円) |

| 23~69歳 | 38万円(33万円) |

| 70歳以上(同居していない場合) | 48万円(38万円) |

| 70歳以上(同居している場合) | 58万円(45万円) |

控除される金額は、扶養に入れた家族の年齢によって違ってきます。

上の表は扶養者の年齢と所得税計算時の控除額(カッコ内は住民税計算時)を示しています。

例えば納税者の年収が500万~700万円の場合で16歳の子供が一人いる場合、上の表から扶養控除の金額は38万円となり、所得税と住民税合計で約7万円の節税になります。

また、年収が高ければ高いほど、扶養家族の人数が多ければ多いほど、節税できる金額は大きくなります!

【補足①】親や子供と別居していても扶養にできる?

扶養家族に入るか否かで、同居をしている必要があるの?という質問がしばしばされます。

簡潔にいうと、現住所が異なる親や子供でも扶養家族に入れることは可能です。

しかし、その際には経済的に被保険者がその家族を経済的に支援している実績が必要になります。

例えば、定期的に親に仕送りしていたり、一人暮らしをする子供の学費や生活費を負担していれば、別居していたとしても扶養家族として認められます。

【補足②】扶養親族は重複して申請できる?共働きならどっちの扶養に入れるべき?

扶養親族を増やすメリットはみなさん認識していただけたかと思います。

そこで思うのは、共働きなら子供を両方の扶養に入れればお得なのではないかということですね。

しかし、扶養親族のダブルカウントはNGとなっています。

共働きの場合には、家族を扶養親族に入れる場合にはどちらか一方を選択する必要があります。

その際には、なるべく年収の高い方の扶養親族に入る方が税金面でもお得になります。

扶養控除申告書の書き方をマスターしてしっかり期限までに提出しましょう

今回は、扶養控除申告書の記入の仕方や、家族を扶養に入れるときのメリットや注意点をご紹介しました。

年末調整で必要な扶養控除申告書ですが、出し忘れると確定申告を自分でやらなければいけないという面倒なことになってしまいます。

特に②〜⑥の欄の記入が必要な方にとっては面倒な書類かもしれませんが、しっかりと期日までに提出するように心がけましょう!

暮らしに役立つお金の情報を無料でお届けしています!