2019年上期のM&A(合併・買収)動向と取引額ランキングを発表します。

情報は、M&A仲介サービス大手のストライクが上場企業の適時開示をもとに集計したデータを参考にしています。

適時開示は上場企業に義務付けられた「重要な会社情報の開示」のことです。この内、経営権の異動を伴うM&A案件(グループ内再編を除く)を対象としました。

2019年上期M&Aの動向まとめ

過去10年で2番目の取引件数を記録

2019年は、国内企業のM&Aの勢いが一段と強まっています。

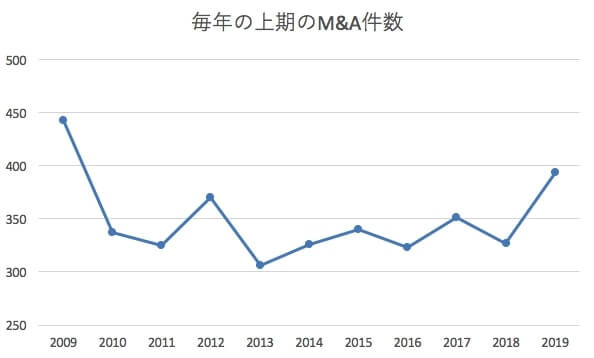

2019年上期(1月〜6月)のM&Aは、合計394件となり、前年同期67件を上回りました。上期としては2年ぶりに増加に転じ、2009年以来10年ぶりの高水準に達しました。

グラフは、上期M&A件数の推移です。2009年に約440件に達したものの、リーマン・ショックによる世界的な景気後退のあおりをうけ、2019年は100件以上の減少。2012年に370件まで持ち直しましたが、以降は300件台前半で推移していました。

少子・高齢化に伴う国内市場の縮小やサービス業を中心とした人手不足を背景に、シェア拡大や労働力の確保、海外事業展開の手段としてM&Aを利用する動きが広がっています。

海外案件が全体の2割、取引額は減少

2019年上期のM&A開示件数の内、海外案件は86件と全体の2割強を占め、その内、日本企業による海外企業買収が66件、日本企業の現地子会社売却が20件でした。

日本企業による海外企業買収は前年同期より19件増加しています。

また、上期M&A取引金額は、約2兆1,000億円で前年同期の約8兆9,000億円に比べて6兆8,000億円減少しました。

これは、前年同期に武田薬品工業がアイルランド製薬大手シャイアーを6兆円以上の巨費で買収(2018年5月発表)した反動が出た影響とみられます。

2019年上期M&A取引額ランキング10位〜4位

2019年M&A取引金額上位10案件と詳細をご紹介していきます。

10位 凸版印刷、ドイツ建装材大手を子会社化 約480億円

凸版印刷は6月24日、ドイツの住宅建装材の世界大手インタープリントを買収すると発表しました。

凸版印刷としては2005年に米デュポンのフォトマスク子会社、デュポインフォトマスクを約700億円で買収した案件に次ぐ規模の買収となります。

9位 三菱重工業、カナダ航空機メーカーボンバルディアの事業取得 約590億円

三菱重工業は6月25日、カナダの航空機大手ボンバルディアから小型機「CRJ」事業を買収することを発表しました。

事業所得に伴い、2億ドルの債務も引き受ける形となります。

三菱重工が傘下の三菱航空機で開発していおり、2020年半ばの納入を目指す「スペースジェット(旧MRJ)」の拠点として使う予定でうs。

8位 長瀬産業、米食品素材大手プリノバを子会社化 約680億円

長瀬産業は6月3日、健康食品向け素材大手プリノバ・グループの買収を発表しました。

長瀬産業は、同社の株式約93%を取得し、7月に買収完了見込み。同社の幹部を派遣する予定です。

プリノバは、欧米に主要販路を持ち、ビタミンやアミノ酸の調達・配合を行なっています。日本アジアの販路に強みを持つ長瀬と組むことで世界規模で食品素材を拡大できると判断した模様です。

7位 富士フイルムHD、米バイオ医薬品大手バイオジェン子会社を買収 約990億円

富士フイルムは3月12日、米バイオ医薬品大手バイオジェンの製造子会社を買収すると発表しました。

バイオ医薬品市場は、年8%程度の高い成長が続くと見られており、買収を機に、成長市場での市場拡大を手がけていく考えです。

5位 東海カーボン、ドイツ炭素黒鉛製品メーカーCOBEX子会社化 約1,000億円

東海カーボンは6月17日、同一炭素黒鉛製品メーカーコベックスの買収を発表しました。

自動車や航空機の軽量化ニーズが拡大したことから、世界のアルミ需要が高まっています。東海カーボンは、買収を通じて、今後成長が見込まれるアルミ精錬用部材事業の拡大を加速させる予定です。

5位 日本電産、車載電装部品メーカーオムロン系列会社子会社化 約1,000億円

モーター大手の日本電産は4月16日、精密機器大手オムロンの自動車部品部門を買収すると発表しました。

日本電産は、自動車向け事業を2020年3月期に倍増させる目標を掲げており、買収によって両社の技術を組み合わせ製品開発を進める狙いです。

4位 ブリヂストン、車載管理サービストムトムテレマティクス子会社化 約1138億円

ブリヂストンは、1月22日車載関連情報を抱えるデータ会社オランダのトムトムテレマティクスの買収を発表しました。ブリヂストンにとって1,000億円超えの投資は、2007年再生タイヤ大手の米バンダグを買収して以来です。

タイヤ業界は、カーシェアリングの浸透などで先進国で自動車販売の減少が予測されています。

そのため、ブリヂストンもタイヤ単体販売だけではなく、データを活用した企業向けのソリューションビジネスを展開してきました。今回の買収で新ビジネスの拡充を図る見込みです。

2019年上期M&A取引額ランキングTOP3を発表!

3位 第一生命HD、米生保グレートウェストの既存契約取得 約1,300億円

第一生命ホールディングスは1月24日、米グレートウェスト社が保有する個人保険・年金事業の買収を発表しました。

買収によって第一生命HDの純利益を年間50億〜100億円程度押し上げる効果があると見込んでいます。

第一生命は、2015年に米プロテクティブをグループに加えて以降海外での買収案件を積み重ねています。

2位 日本ペイントHD、豪塗料最大手デュラックスG子会社化 約3,005億円

日本ペイントホールディングスは4月17日、オーストラリラ塗料会社デュラックスグループを買収すると発表しました。

デュラックスは、オーストラリアやニュージーランドの塗料首位の会社です。日本ペイントは、これまでの中国・アジア地域を中心とする販売体制からオセアニアに販路を広げる狙いです。

1位 ソフトバンク、ヤフー子会社化 約4,565億円

ソフトバンクは5月8日、兄弟会社であるネット大手ヤフーの連結子会社化を発表しました。

両社はもともとサービス連携を強めて相互送客を図ってきました。この取り組みを加速させるのがヤフー子会社の主な目的です。

2019年下期のM&A市場に注目!過去最高を更新するか

これから下期に向けてはアメリカと中国の貿易摩擦や消費税増税などの懸念材料も多くあります。

しかし、2019年上期のM&A件数が、高水準だった18年の件数を上回ったことから、市場では「2019年は暦年でも過去最高を更新するのでは」との期待が浮上しています。

ぜひ下期もM&A動向に注目してみてください。

暮らしに役立つお金の情報を無料でお届けしています!