みなさんは老後の生活費をきちんと蓄えていますか?

退職金や年金があるから貯金しなくてもいいと思っている人もいると思います。

しかし、定年後にかかるお金は想像以上に多いものです。

具体的にどのぐらいお金がかかり、いくらの貯蓄が必要なのかしっかりと知っておきましょう。

この記事では会社員の老後に必要な資金と対策についてまとめました。

老後に不足するお金はいくら?

日本の会社は年功序列なので定年を迎えると収入が一気に下がります。

人は生活水準を下げることが難しい生き物なので現役時と同じ生活をするためには事前に資金を貯蓄しておく必要があります。

老後の資金を考える際に難しいのは何歳まで生きるか分からないということです。

60歳で定年になるとして何年間分の貯蓄が必要になるのでしょうか。

日本人の平均余命

参考として平均寿命を利用すればいいのではと考える方は多いでしょう。

でももっと適切な指標として「平均余命」があります。

平均余命とはある年齢の人がその後平均して何年生きるのかを表す指標です。

60歳の人の平均余命は男性が約24年、女性が約29年です。(平成28年度厚生労働省の資料より)

つまり現在60歳の男性は84歳、女性は89歳まで生きることになります。

老後の長さとしてはこのぐらいを想定したほうがいいでしょう。

ちなみにこの数字は日本人の平均寿命は男性81歳、女性87歳と60歳の平均余命よりも短くなっていますが、それは平均寿命が60歳よりも前に死んだ人を含めた数字だからです。

老後の毎月の生活費

次に定年後にかかる毎月の生活費はいくらか見ていきましょう。

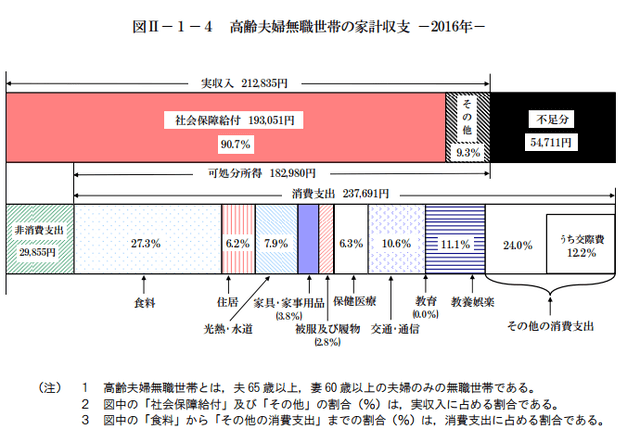

総務省が毎年発表している「家計調査報告」には高齢夫婦無職世帯、つまり年金暮らしの世帯の家計収支が載っています。

これを見ると2016年の世帯支出の平均金額は267,546円だということが分かります。

毎月約27万円ほど使うということですね。

高齢夫婦無職世帯の家計収支

総務省の資料より

詳しい内訳を見てみると食費の割合が一番大きく約3割を占めていることが分かります。

そのほかにも教養娯楽費や交通通信費が多くなっています。

一方で家のローンを払い終えている世帯が多いのか住居費の割合がとても小さいことが分かります。

また、手厚い社会保障のおかげで医療費の割合もとても低いですね。

定年後の収入

毎月の支出を見てきましたが、収入の方も推計してみましょう。

当たり前ですが収入のほとんどは年金です。

年金は65歳から受け取れるようになります。

例えば夫が会社員勤続40年で妻が専業主婦の「モデル世帯」の場合、年金は月々22万円ほどになります。(厚生労働省のサイトより)

夫が死んだ後も妻は遺族厚生年金(夫の厚生年金の4分の3)を受け取れるので平均余命を考慮して計算すると生涯で受給できる年金額の合計は約6300万円になります。

不足するお金はいくらか?

老後の年金収入は約6300万円だとわかりました。

では足りないお金はいくらになるでしょうか?

今度は老後に必要な総支出金額を求めてみましょう。

27万円(毎月の支出額) × 29年(妻の平均余命) = 9396万円(老後の予想される総支出金額)

60歳の後に必要な金額は約9400万円だと試算できます。

支出額から収入を引くことで不足額が計算できます。

約9400万円(老後の総支出) - 約6300万円(老後の総収入) = 約3100万円(老後の不足額)

老後に不足するお金は約3100万円でした。

つまり60歳までに3000万円を貯蓄する必要があるのですね。

不足する3000万円を補う方法

老後に平均的な世帯で3000万円不足することが分かりました。

この足りない3000万円をどうやって工面すればいいのでしょうか?

いくつかの手段を考えてみましょう。

65歳まで働く

一番現実的な手段としては、60歳の定年後も働くことです。

給料は下がりますが現在では企業に定年後65歳までの再雇用が義務づけられています。

仮に年収300万円で5年間働けば1500万円のプラスになります。

最近では多くの会社員が65歳まで働いています。

退職金を活用

退職金を使うこともできるでしょう。

大学卒(管理・事務・技術職)の定年退職金は平均で2156万円になります。(平成25年厚生労働省資料より)

住宅ローンの繰り上げ返済に使う人もいると思いますが、退職金は老後の大きな資金源です。

まとまったお金が入ったからといって散財せずにきちんと貯蓄することが大事でしょう。

長期的な資産運用

資産運用も選択肢の一つでしょう。

最近では国がNISAやiDeCoなどの制度を整えているため、資産運用で得られた利益が非課税になるというメリットもあります。

長期的に見ると正しい投資をしていれば、資産が減ることはまれです。

しっかり勉強する時間がとれるなら投資は資産を増やすとても有効な手段です。

積立NISA(ニーサ)とは?現行制度との違いとメリットを解説

他にも大きな出費の覚悟を

こうしてみると足りない3000万円はなんとかなりそうだと思えるかもしれません。

しかし、他にも大きな出費を迫られるイベントは結構あります。

例えば子供の結婚式やマイホーム購入に援助をするならば数百万円は必要でしょう。

自宅のリフォームや自分の介護費用なども考えると出費はさらに膨らんでいくます。

子供に迷惑をかけないためにも余裕を持って資金を蓄えましょう。

まとめ

老後に不足する金額とその対策についてまとめました。

将来お金で困ることがないように計画的に資金を積み立てていくことが大事です。

安心して老後を迎えられるようにしたいですね。

暮らしに役立つお金の情報を無料でお届けしています!