会社員が知っておくべき税金に関する大きな議論が起きています。

何かというと2018年度の税制改正の議論の中で「給与所得控除」の縮小が行われようとしているのです。

給与所得控除とは会社員が受けられる控除で、サラリーマンなら全ての人が利用できる制度です。

今回の改正では年収が700万円の人にとってどんな影響があるのでしょうか?

この記事では給与所得控除の仕組みとそれが段階的に縮小されてきた過程、2018年度税制改正についてまとめました。

給与所得控除とは?

給与所得控除とはなにかを説明します。

会社員の所得税や住民税を計算する時に、スーツ代など必要な経費が一定程度あるとみなし給与収入から差し引く仕組みです。

年収に応じて控除金額は上がり、現在の上限は220万円になります。

所得税を計算するときの給与所得は下のような式で求められます。

給与所得 = 給与 - 控除

給与所得控除を利用することで支払う税金を減らすことができることが分かります。

所得税だけでなく、住民税の計算でも給与所得控除を利用して税額を減らすことができます。

この給与所得控除は給与収入のある人しか使えません。

つまり会社員だけの制度です。

個人事業主の場合経費は確定申告で申請できるため、こうした控除は必要ないと考えられているからです。

給与所得控除の計算方法

給与所得控除の計算方法を紹介します。

以下の表を見てください。

| 給与 | 給与所得控除額 |

| 180万円以下 | 収入金額×40% 65万円に満たない場合には65万円 |

| 360万円以下 | 収入金額×30%+18万円 |

| 660万円以下 | 収入金額×20%+54万円 |

| 1000万円以下 | 収入金額×10%+120万円 |

| 1000万円超え | 220万円(上限) |

収入がどれだけで少なくても65万円分の控除を受けられることが分かります。

パートであっても従業員として雇用されて給与をもらえば給与所得控除の対象です。

よく主婦で103万円まで働くというのは基礎控除の38万円と給与所得控除の65万円を足して103万円まで無課税だからです。

給与所得控除の額ですが高収入になるにつれて増え方が緩やかになり、限度額は220万円になります。

年収が1000万円以上を超える分は給与所得控除の恩恵が受けられません。

年収700万円の場合の給与所得控除額

ここで上の表を使って年収が700万円の人の給与所得控除を計算してみましょう。

給与所得控除額 = 700万円 × 10% + 120万円 = 190万円

190万円が給与所得控除になることが分かります。これに加えて全ての人に適用される38万円分の基礎控除を加えると228万円分の控除になります。

税金を計算するときは年収からこの228万円分を引いた所得から計算すると考えると給与所得控除の影響の大きさが分かりますよね。

具体的な所得税の計算方法は下の記事を参照ください。

所得税の計算方法を解説!税率と税金の使い道

他国との比較

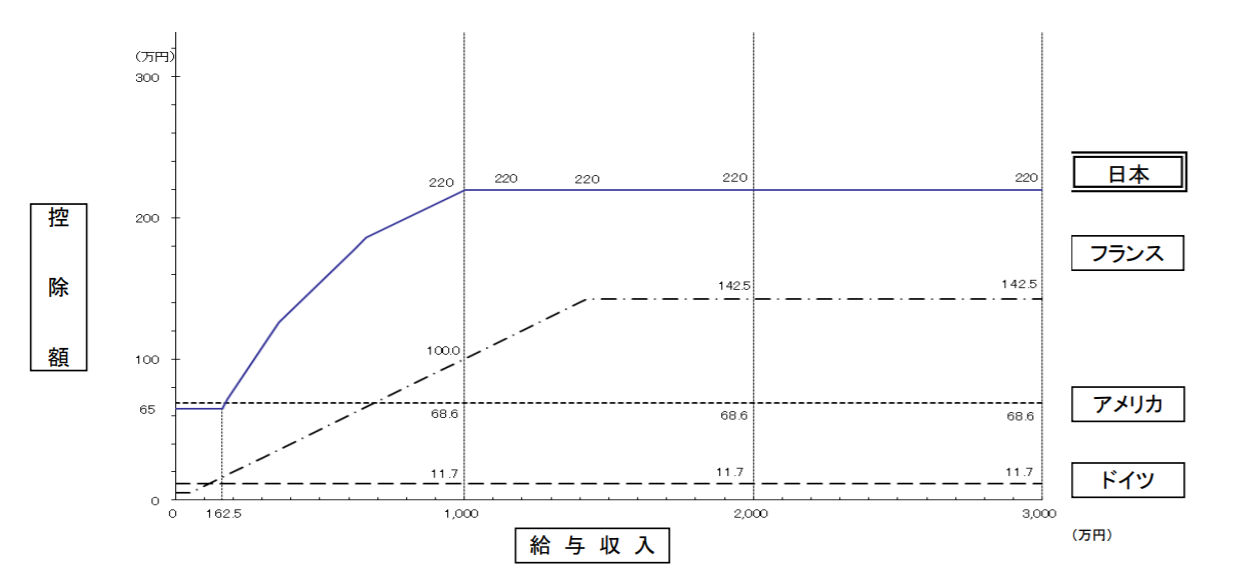

日本の給与所得控除ですが、他国と比較してどうなのでしょうか?

下の図を見てください。

欧米との給与所得控除額比較

引用:財務省の資料より

各国の税制度は大きく違っているので単純に比較はできませんが、日本の給与所得控除額は欧米諸国と比べても大きいことが分かります。

この控除額の大きさが今回の改正が行われる原因の一つにもなっています。

給与所得控除の改正・縮小の過程

実は給与所得控除はここ数年どんどん額が引き下げられてきた歴史があります。

ここでは制度がどのような過程をたどってきたのか説明します。

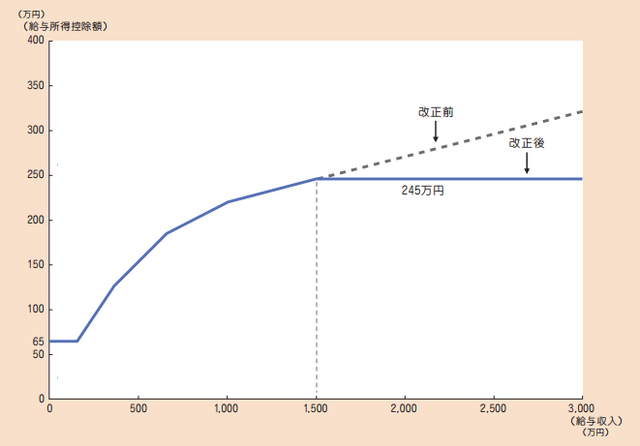

平成24年度税制改正

2012年の税制改正では給与所得控除に「上限」が設けられました。

これまではどれだけ年収があっても5%分の給与所得控除がありましたが、それが廃止され控除額の上限は245万円に設定されました。

この時影響を受けたのは年収1500万円以上の会社員でした。

財務省の資料より

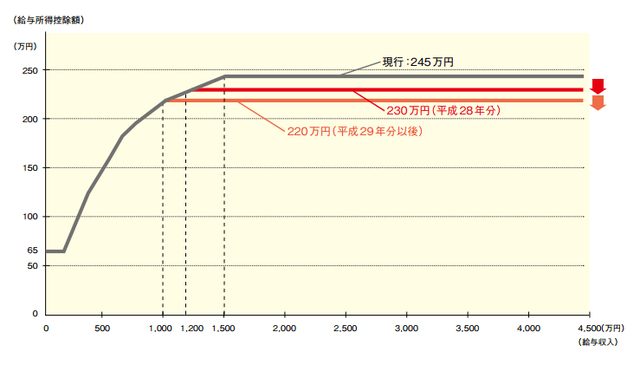

平成26年度税制改正

2年後の2014年度の改正では給与所得控除枠が段階的に縮小されることが決まります。

平成28年分は上限が230万円、そして平成29年分以降は上限額が220万円に縮小されました。

財務省資料より

| 年収 | 給与所得控除額 | ||

| 平成27年度分 | 平成28年分 | 平成29年分~ | |

| 180万円以下 | 収入金額×40%(65万円未満の時は、65万円) | 同左 | 同左 |

| 360万円以下 | 収入金額×30%+18万円 | 同左 | 同左 |

| 660万円以下 | 収入金額×20%+54万円 | 同左 | 同左 |

| 1000万円以下 | 収入金額×10%+120万円 | 同左 | 同左 |

| 1200万円以下 | 収入金額×5%+170万円 | 同左 | 220万円 |

| 1500万円以下 | 収入金額×5%+170万円 | 230万円 | 220万円 |

| 1500万円超え | 245万円 | 230万円 | 220万円 |

これによって増税になったのは年収が1000万円を超える会社員でした。

段階的に、しかし着実に給与所得控除は縮小されてきたことが分かります。

年収700万円のサラリーマンにとってはこの改正の影響を受けていないことが分かります。これまでの改正は高収入の会社員が対象でした。

平成30年度税制改正での給与所得控除

2018年度の改正ではどんな変更になるのでしょうか?

まだ議論の段階ですが、いくつかの変更点がメディアで伝えられています。

主な改正点

- 給与所得控除の全体的な縮小(上限額は220万円→190万円)

- 子供のいる世帯は増税しないように配慮する

- 給与所得控除の縮小と同時に基礎控除の引き上げ(38万→48万円)

まず、給与所得控除の全体的な縮小が検討されています。

ただこれだけだと収入の多くないサラリーマンも増税になってしますので、同時に基礎控除の増額を行う予定になっています。

結果的に年収800~900万を上回るサラリーマンは増税となる予定です。これまでの給与所得控除改革は年収1000万円以上を対象としてきましたが、今回の改正では基準となる年収がさらに引き下げられました。

一方で基礎控除が引きあがられるので、もともと給与所得控除を受けられないフリーランスなど請負契約で働く個人事業主は減税となりました。

基礎控除:全ての納税者に一律に適用される控除枠(現在は38万円)

年収700万円の会社員は今回の改正の影響を実質的に受けない予定です。

追記

先日は議論の段階でしたが、調整を経て自民党の税制調査会は今回の改正を2020年1月から実施を目指すことで一致しました。

また増税年対象となる年収も800万円超から850万円超に引き上げられることになりました。

財務省の試算によると増税額は

年収850万円の会社員・・・ゼロ

年収900万円の会社員・・・年間1.5万円の増税

年収1000万円の会社員・・・年間4.5万円の増税

年収2000万円の会社員・・・年間6.5万円の増税

となる見通しです。

詳しい決定内容については以下の記事をご覧ください。

年収850万円超の会社員が所得税増税に!給与所得控除の改正今回の改正の背景

今回の改正は働き方の多様化に対応する措置とされています。

例えばインターネットで仕事を受注する働き方(クラウドソーシング)、システムエンジニアなど会社員と同じような働き方をしていても自営業と同じ扱いになる人が増えています。

給与所得控除は最低65万円利用できますが、会社員がスーツや手帳など仕事にかけている実費はこれよりもずっと少ないとされる調査結果も出ています。

こうした中で給与所得控除は会社員がしか対象にならないので、会社員だけを優遇するのはおかしいという議論があるのです。

今回は給与所得控除を縮小すると同時に基礎控除を引き上げ、年収800~900万円を下回る会社員は基礎控除の拡大分と相殺して負担増にならないそうです。

また、子育て支援の観点から「子供のいる家庭は増税の対象外とする」方針も打ち出されています。

よって実際に影響を受けるのは年収800万円以上の高収入で子供のいない世帯が中心になりそうです。

多くのフリーランスの人にとっては減税になるので今回の改正の恩恵を受けることになります。

年収700万円の会社員への影響は?

結論から言うと年収700万円の会社員にとって今回の改正による影響はありません。

給与所得控除は縮小されますが、一方で基礎控除が拡大するので結果的に税額はプラマイゼロになります。

しかし、今まで見てきたように段階的に収入の高い人ほど給与所得控除の枠は縮小されているので数年後には年収700万円であっても増税となる改正につながる恐れもあります。

慎重に今後の経過を見守っていきましょう。

また、来年からは配偶者特別控除も改正されます。配偶者がパートをしている場合は、パート収入の増加が見込めるかもしれません。

以下の記事も参考にしてください。

配偶者特別控除と配偶者控除の違いは?2018年に改正も

まとめ

給与所得控除の改正について解説しました。

多くのサラリーマンにとって影響があることなので、自分の場合はどうなのかしっかりと調べましょう。

控除の計算は一見難しく見えますが、仕組みを理解すればかなりお得に利用できる場合もあります。

上手に利用していきましょう!

会社員の忘れがちな各種控除まとめ・賢く節税しよう

暮らしに役立つお金の情報を無料でお届けしています!