最近ニュースや新聞で給与所得控除について耳にする機会が増えたのではないでしょうか。

現在その給与所得控除が縮小されてしまうという事が話題に上がっています。

給与所得控除が縮小されてしまったら増税になってしまうのではとお考えの方もいるかと思います。

そこで今回は年収300万円の世帯の人には一体どのような影響があるのか、また給与所得控除の仕組みや段階的に縮小されてきた過去、そして2018年度の税制改正についてお伝えしていきます。

給与所得控除とは?

はじめに給与所得控除ついてお伝えしていきたいと思います。

給与所得控除とは会社員が所得税であったり住民税を計算する場合に必要な経費が一定程度あるとみなして給与収入から差し引くことです。

各々の年収によって控除される金額は変わってきますが、減税の上限は220万円となっています。

もし所得税を計算したい場合には、下にあるような式で給与所得を知ることができます。

給与所得 = 給与 - 控除

この計算から給与所得控除によって本来支払うべき税金を減らすことができることがわかりますね。

給与所得控除はいわば会社員の経費と考えることができることから、この給与所得控除は給与収入のある人つまり会社員だけの制度というわけです。

個人事業主は確定申告で経費を申請できます。

そのためこうした控除は必要ないのです。

給与所得控除の計算

ここでは給与所得控除の計算方法をご紹介します。

以下の表をご覧ください。

| 給与 | 給与所得控除額 |

| 180万円以下 | 収入金額×40% 65万円に満たない場合には65万円 |

| 360万円以下 | 収入金額×30%+18万円 |

| 660万円以下 | 収入金額×20%+54万円 |

| 1000万円以下 | 収入金額×10%+120万円 |

| 1000万円超え | 220万円(上限) |

表の一番上にあるように65万円分の控除は180万円以下の収入の人ならば皆が受けられるようになっています。

給与所得控除の対象となるのは給与をもらっているすべての人、つまりパートであっても雇用されている人はこの対象となるのです。

給与所得控除の65万円と基礎控除の38万円(一律)の2つを足した103万円が無課税となります。

主婦の方たちが103万円を超えないように働かないといけないというのはそのラインが無課税となるからです。

年収300万円の場合の給与所得控除額

実際に上の表を用いて年収が300万円の人の給与所得控除を計算してみましょう。

給与所得控除額 = 300万円 × 30% + 18万円 = 108万円

年収300万円の場合、給与所得控除は108万円になることが分かります。

これに全納税者一律38万円の基礎控除を加えると146万円が控除されることになります。

これに加えて全ての人に適用される38万円分の基礎控除を加えると146万円分の控除になりますね。

ご自身の年収からこの146万円分を引いた所得をもとに税金を計算するため、給与所得控除が増えれば増えるほど影響が大きくなることがご理解いただけるのではないでしょうか。

具体的な所得税の計算方法は下の記事を参照ください。

所得税の計算方法を解説!税率と税金の使い道

給与所得控除の改正・縮小の変遷

給与所得控除はここ数年でどんどんその額が引き下げられてきたのです。

ここでは制度の変遷についてご説明したいとおもいます。

平成24年度税制改正

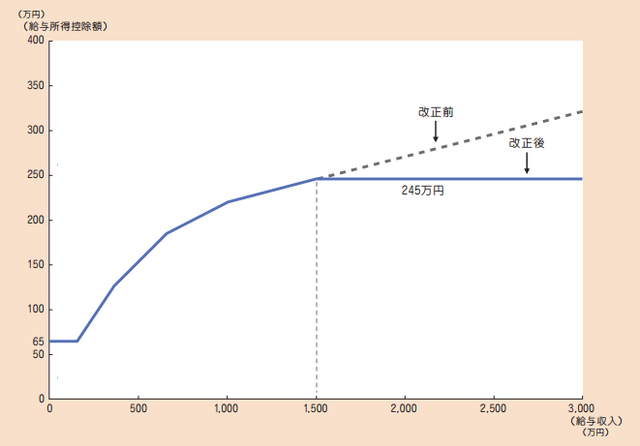

平成24年度に行われた税制改正では給与所得控除に上限が設けられました。

それまではどれだけ年収があっても5%分の給与所得控除がありました。

しかしそれが廃止され控除額の上限は245万円に設定されました。

この時影響を受けたのは、下の図にあるように控除額が減った年収1500万円以上の会社員でした。

財務省の資料より

平成26年度税制改正

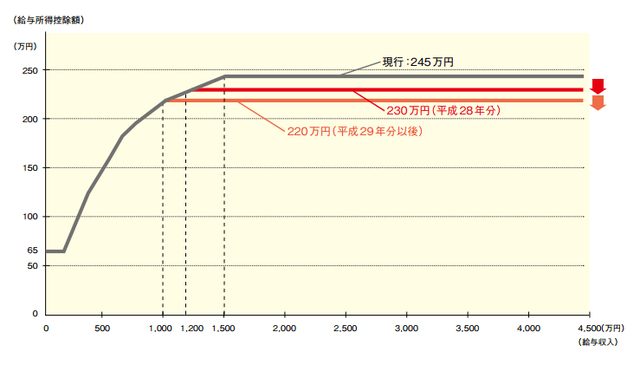

2年後に行われた平成26年度の改正では給与所得控除枠が1年毎に段階的に縮小されることになりました。

平成28年分は上限245万円から230万円へ、そして平成29年分以降には上限額は現在の220万円に縮小しました。

財務省資料より

| 年収 | 給与所得控除額 | ||

| 平成27年度分 | 平成28年分 | 平成29年分~ | |

| 180万円以下 | 収入金額×40%(65万円未満の時は、65万円) | 同左 | 同左 |

| 360万円以下 | 収入金額×30%+18万円 | 同左 | 同左 |

| 660万円以下 | 収入金額×20%+54万円 | 同左 | 同左 |

| 1000万円以下 | 収入金額×10%+120万円 | 同左 | 同左 |

| 1200万円以下 | 収入金額×5%+170万円 | 同左 | 220万円 |

| 1500万円以下 | 収入金額×5%+170万円 | 230万円 | 220万円 |

| 1500万円超え | 245万円 | 230万円 | 220万円 |

控除額が減ってきたことにより年収1000万円を超える会社員は増税することになってきたのです。

このように給与所得控除は年々段階的に、少しずつ縮小されてきたのです。

お気づきの方もいると思いますが、つまり年収300万円のサラリーマンにとって、これらの改正では増税という影響を受けていない ことがお分かりいただけましたでしょうか。

平成30年度税制改正での給与所得控除

では現在注目を集めている2018年度の税制改正ではどのような変更点が挙げられているのでしょうか?

まだまだ議論の段階ではあるのですが、いくつかの変更点がメディアによって伝えられています。

主な改正点

- 給与所得控除の全体的な縮小(上限額の220万円→190万円)

- 子供のいる世帯は増税しないよう配慮する

- 給与所得控除の縮小と同時に基礎控除の引き上げ(38万→48万円)

こうした変更が行われた場合には、年収800~900万を上回るサラリーマンは増税になると考えられます。

先ほど見てきたように、過去給与所得控除の縮小の影響を受けてきたのは年収1000万円以上の人でしたが、今回見直されている改正では、その対象者が引き下げられ、より多くの人が対象となることが予測できます。

一方で基礎控除額が48万円に引きあがられることから、もともとフリーランスなど請負契約で働く個人事業主は給与所得控除を受けられない人は、その縮小の対象にはならず基礎控除額だけが増えることから、そういった人にとっては減税となります。

以上のことから年収300万円の会社員は今回の改正の影響は実質的に受けないと考えられます。

追記

調整を経て自民党の税制調査会は今回の改正を2020年1月からの実施を目指すことで一致しました。

また増税年対象となる年収も800万円超から850万円超に引き上げられることになりました。

財務省の試算によると増税額は

- 年収850万円の会社員・・・ゼロ

- 年収900万円の会社員・・・年間1.5万円の増税

- 年収1000万円の会社員・・・年間4.5万円の増税

- 年収2000万円の会社員・・・年間6.5万円の増税

となる見通しです。

詳しい決定内容については以下の記事をご覧ください。

年収850万円超の会社員が所得税増税に!給与所得控除の改正今回の改正の背景

今回なぜ改正が行われることになったかというと、多様化する働き方に対応していくためと言われています。

現在、インターネットを利用して個人で働く人や、フリーランスのように請負契約で働く人は増えています。

会社員が最低65万円から給与所得控除を受けているといっても、会社員がその金額だけ仕事にかけているかと言われると、実はこれよりもずっと少ないという調査結果もあるようです。

そうすると会社員にとっては多く控除されているということになりますよね?

こうした実態から、会社員しか給与所得控除の恩恵を受けられないというのはいかがなものかという声が上がったことからこうした議論は生まれました。

給与所得控除の縮小と同時に基礎控除を引き上げる事で、年収800~900万円を下回る会社員は給与所得控除額は減ってしまっても基礎控除額が増えることによって負担増にならないそうです。

また子育て支援の観点から子供のいる家庭の増税を対象外とする案についても議論がなされているようです。

つまり実際に影響を受けるのは年収800万円以上の高収入の人になりそうです。

年収300万円の人への影響は?

今回の税制改革で自分が更に納税を強いられてしまうのではないかと、思っている方も多くいるかもしれません。

結果から言うと、年収800万円以下にあたる年収300万円の税負担は変わらないと言えるでしょう。

今回の給与所得控除の縮小と同時に、基礎控除を引き上げることになると言われています。

つまり年収800~900万円を下回る会社員は、給与所得控除で控除されなくなった分の額が、基礎控除が拡大することによって相殺して負担増にならない計算になるそうです。

先程もご紹介しましたが、給与所得控除の計算は以下のようになります。

給与所得控除額 = 300万円 × 30% + 18万円 = 108万円

この給与所得控除が引き下げられる代わりに、基礎控除は現行の38万円の控除額を48万円程度に引き上げることにより、その2つが合わさりプラスマイナスすると納税額は変わらないという計算になります。

配偶者特別控除と配偶者控除の違いは?2018年に改正も

まとめ

今回は給与所得控除の改正について年収300万円の人の影響について解説しました。

会社員への過度な増税は労働の意欲を減退させ、生産性を阻害する結果につながりかねません。

そのためこうした改正慎重に検討を行う必要があると思います。

会社員の忘れがちな各種控除まとめ・賢く節税しよう

暮らしに役立つお金の情報を無料でお届けしています!