この記事を見ている人は給与所得控除という言葉を最近どこかで見かけた人ではないでしょうか。

給与所得控除について新聞なんかで読んだという人は、2018年度に給与所得控除が縮小されるかもしれないことをご存知かと思います。

縮小されることによって自分の税金が増税するのではないかと不安に思う人もいるのではないでしょうか。

今回は年収400万円の人が税制改革によってどのような影響があるか、また給与所得控除それ自体のことや、2018年度の税制改正で何が変更されるのかについてお伝えしていきます。

給与所得控除とは?

給与所得控除って聞いても難しくてイマイチわからないという人もいるかと思います。

給与所得控除とは一言で言うと会社員のための経費と言えるでしょう。

会社員が所得税、住民税の計算時に、必要な経費が一定程度あるとみなして給与収入から差し引くことを指します。

給与所得控除は年収によって額が変わりますが、減税される上限は2017年度現在220万円となっています。

所得税を計算したい場合には、給与所得は下のような計算式で求めることができます。

給与所得 = 給与 - 控除

この給与所得に所得税がかかることから、給与所得控除を利用すればするほど税金を減らすことができますよね。

しかしこの給与所得控除、会社員だけの制度となっており給与収入のある人にしか使えません。

個人事業主は、確定申告の際に経費を申請するため、給与所得控除は必要ないと考えられているのです。

給与所得控除の計算

ここでは給与所得控除の計算方法についてご紹介します。

下の表をご覧ください。

| 給与 | 給与所得控除額 |

| 180万円以下 | 収入金額×40%65万円に満たない場合には65万円 |

| 360万円以下 | 収入金額×30%+18万円 |

| 660万円以下 | 収入金額×20%+54万円 |

| 1000万円以下 | 収入金額×10%+120万円 |

| 1000万円超え | 220万円(上限) |

この表を見るとどれだけ収入が少なくても65万円分の控除は受けられることが見て取れると思います。

給与所得控除というのは、会社に雇用されていて給与をもらっていれば、パートであってもその対象となるのです。

パートの方が上手く調整して103万円まで働くというのは、基礎控除の38万円と給与所得控除の65万円を合わせると103万円になり無課税となるためなのです。

年収400万円の場合の給与所得控除額

ここでは上の表を使い年収が400万円の人の給与所得控除を計算してみましょう。

給与所得控除額 = 400万円 × 20% + 54万円 = 134万円

上の計算式から134万円が給与所得控除になることが分かります。

これに加えて全ての納税者に適用される基礎控除の38万円を足した172万円が控除になります。

もし税金を計算する際には、年収からこの172万円分を引いた所得から割り出すことになります。

そう考えると給与所得控除は大きな影響力を持つことがなんとなく分かってきたのではないでしょうか。

具体的な所得税の計算方法は下の記事をご参照ください。

所得税の計算方法を解説!税率と税金の使い道

給与所得控除の改正・縮小の過程

少し給与所得控除の変遷について見ていきましょう。

実はここ数年で控除額は引き下げられてきました。

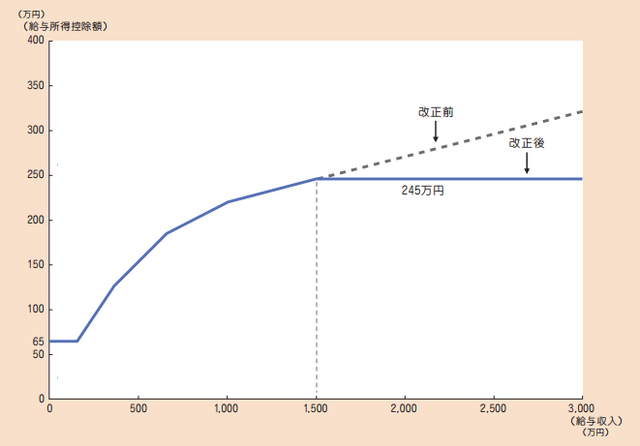

平成24年度税制改正

平成24年度の税制改正で給与所得控除に上限が設けられました。

それ以前は年収にかかわらず5%が給与所得控除となっていたため年収が上がれば上がるほど控除額は増えることになりました。

そかしその年を機に控除額は245万円が上限となりました。

この時増税の対象となり最も影響を受けたのは年収1500万円以上の会社員でした。

財務省の資料より

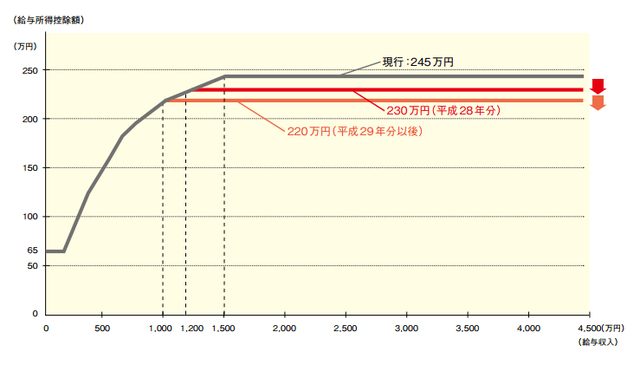

平成26年度税制改正

2年後、平成26年度の税制改正で給与所得控除枠の上限額がさらに年度毎に縮小されることとなりました。

平成28年度は上限額230万円、平成29年度以降には上限額が220万円に縮小されました。

財務省資料より

| 年収 | 給与所得控除額 | ||

| 平成27年度分 | 平成28年分 | 平成29年分~ | |

| 180万円以下 | 収入金額×40%(65万円未満の時は、65万円) | 同左 | 同左 |

| 360万円以下 | 収入金額×30%+18万円 | 同左 | 同左 |

| 660万円以下 | 収入金額×20%+54万円 | 同左 | 同左 |

| 1000万円以下 | 収入金額×10%+120万円 | 同左 | 同左 |

| 1200万円以下 | 収入金額×5%+170万円 | 同左 | 220万円 |

| 1500万円以下 | 収入金額×5%+170万円 | 230万円 | 220万円 |

| 1500万円超え | 245万円 | 230万円 | 220万円 |

過去改革によって主に増税の対象となってきたのは、控除の額が減った年収1000万円を超える会社員ということが表から読み取れますね。

給与所得控除は増税の手段としてその控除額が縮小されてきました。

表を見ても過去年収400万円のサラリーマンは控除額が変わってこなかったので、改正の影響は受けなかったと言えるかと思います。

平成30年度税制改正での給与所得控除

ここまで給与所得控除とその変遷についてお伝えしてきましたが、では一体2018年度の税制改正ではどのような変更点が議論されているのでしょうか?

まだ議論の途中ではあるようですが、メディアで伝えられているいくつかの変更点を挙げてみました。

主な改正点

- 全体的な給与所得控除の縮小(上限額は220万円⇨190万円)

- 子供がいる世帯の増税はしないよう配慮する

- 給与所得控除の縮小と同時に基礎控除の引き上げ(38万⇨48万円)

これまでは年収1000万円以上の会社員が主な対象となっていた増税が、今回の改革によってその対象基準となる年収が引き下がると言われています。

年収800~900万円を堺にそれを超えるサラリーマンは増税になると予想されています。

その一方で基礎控除の引き上げによって、給与所得控除を受けられない個人事業主の方は減税となります。

こうしたことから年収400万円の会社員は今回の改正では、その影響は実質的に受けないと言えるでしょう。

追記

調整を経て自民党の税制調査会は今回の改正を2020年1月からの実施を目指すことで一致しました。

また増税年対象となる年収も800万円超から850万円超に引き上げられることになりました。

財務省の試算によると増税額は

- 年収850万円の会社員・・・ゼロ

- 年収900万円の会社員・・・年間1.5万円の増税

- 年収1000万円の会社員・・・年間4.5万円の増税

- 年収2000万円の会社員・・・年間6.5万円の増税

となる見通しです。

詳しい決定内容については以下の記事をご覧ください。

年収850万円超の会社員が所得税増税に!給与所得控除の改正今回の改正の背景

働き方の多様化が進む現代への対応が今回の改革の背景にあるのではないかと言われています。

様々な働き方と言われて想像するのはインターネットを通じたクラウドソーシングなどではないでしょうか。

請負契約で働くフリーランスなど会社員と同じように働いている人でも自営業のように働く人は年々増えています。

こういった人が増えている中、給与所得控除の対象が会社員だけであるのはどうなのかという議論がありました。

必要経費とされる給与所得控除ですが、実際にその全額をスーツや手帳など仕事にかけている方はあまりいないのではないでしょうか。

実際に給与所得控除を利用しても実費はその額よりもずっと少ないとされる調査結果もあるようです。

そのためフリーランスなどの個人事業主にとっては、今回の税制改革によって減税の恩恵が受けられることになります。

年収400万円の人への影響は?

2018年度の税制改革によって自分が増税になってしまうと不安に感じる方もいるのではないでしょうか。

これまでもすでに何度かお伝えしてきましたが、結論から言えば、年収400万円の人の税負担は変わらないと言えるでしょう。

給与所得控除の縮小と同時に基礎控除の引き上げについてもお伝えしてきました。

つまり年収800~900万円を下回る会社員は、給与所得控除で控除されなくなった分の額が、基礎控除の拡大によって相殺し負担増にならない計算になるそうです。

先程もご紹介しましたが、給与所得控除の計算は以下のようになります。

給与所得控除額 = 400万円 × 20% + 54万円 = 134万円

この134万円の給与所得控除が引き下げられる代わりに、基礎控除額は38万円から48万円程度に引き上げることにより、プラスマイナスすると納税額は変わらないという計算になるのです。

また、来年からは配偶者特別控除も改正されます。配偶者がパートをしている場合は、パート収入の増加が見込めるかもしれません。

以下の記事も参考にしてください。

配偶者特別控除と配偶者控除の違いは?2018年に改正も

まとめ

今回は給与所得控除の改正について年収400万円の人の影響について解説しました。

多くのサラリーマンにとって影響があることなので、自分の場合はどうなのかしっかりと調べましょう。

控除の計算は一見難しく感じますが、仕組みを理解すればお得に利用できる場合もあります。

上手に利用していきましょう!

会社員の忘れがちな各種控除まとめ・賢く節税しよう

暮らしに役立つお金の情報を無料でお届けしています!