ここ数ヶ月で話題となっているひとつに給与所得控除があります。

この給与所得控除を2018年度の税制改正で縮小しようという議論が現在進んでいます。

でも一体給与所得控除が縮小されることによってどのような影響があるのか疑問に思う方もいますよね?

そこで今回は年収500万円の人にとって、今回の改正でどのような影響があるのか、また給与所得控除について詳しく解説していきます!

給与所得控除とは?

そもそもこの給与所得控除、わかりにくいですよね。

給与所得控除とは会社員であれば誰もが受けられる制度です。

所得税や住民税などの税金の計算の際、スーツ代などの必要な経費が一定額あるとみなして給与収入から差し引く制度です。

控除額は各々の年収によって変わってきますが、上限額は220万円と決まっています。

もし所得税を計算したい方がいたら給与所得は以下のような計算で求められます。

給与所得 = 給与 - 控除

給与から控除を引いた給与所得から所得税を求めることになります。

つまり給与所得控除を利用すると、かかってくる税金が減ることがお分かりいただけたでしょうか。

注意点として、この給与所得控除は給与収入のある会社員だけの制度となっております。

個人事業主はこの給与所得控除は受けることができません。

それは個人事業主の場合、経費は確定申告で申請できるため、こういった控除は必要ないとされているのです。

給与所得控除の計算

給与所得控除についてなんとなく分かってきたという方は、次に給与所得控除の計算方法をご紹介していきたいと思います。

下の表をご覧ください。

| 給与 | 給与所得控除額 |

| 180万円以下 | 収入金額×40%65万円に満たない場合には65万円 |

| 360万円以下 | 収入金額×30%+18万円 |

| 660万円以下 | 収入金額×20%+54万円 |

| 1000万円以下 | 収入金額×10%+120万円 |

| 1000万円超え | 220万円(上限) |

一番上の欄を見ていただくと、収入が180万円以下の場合でも65万円の控除を受けられる事となります。

給与所得控除は会社に雇用されている人ならば誰もがその対象になるのです。

よく103万円を超えると税金がかかると言いますが、それは給与所得控除の65万円と基礎控除の38万円を足した103万円というのが無課税となるためです。

年収500万円の場合の給与所得控除額

では年収が500万円の人の場合には給与所得控除はいくらになるのでしょうか。

上の表に当てはめてみましょう。

給与所得控除額 = 500万円 × 20% + 54万円 = 154万円

計算から給与所得控除は154万円になりましたね。

この154万円に、全納税者に適応される基礎控除38万円を加えた192万円が控除されるのです。

年収からこの192万円分を引いた給与所得に税金が掛かってくる考えると給与所得控除の影響は実はとても大きいですよね。

具体的な所得税の計算方法は下の記事をご参照ください。

所得税の計算方法を解説!税率と税金の使い道

給与所得控除の改正・縮小の過程

給与所得控除は現在のようになるまでに幾度となく改正してきた過去があります。

ここ数年で高所得者への増税を図るべく控除される額は引き下げられてきました。

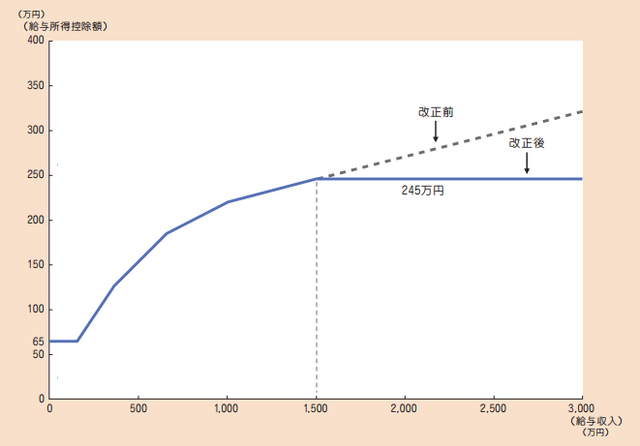

平成24年度税制改正

平成24年度に行われた税制改正で給与所得控除に上限が設けられました。

それまでは年収の額に関わらず5%が給与所得控除となっていたため年収が高ければ高いほど控除されていました。

それが平成24年度に廃止され控除額の上限が245万円に設定されました。

下の図を見ていただくとお分かりいただけるかと思いますが、この時に増税となった主な人は年収1500万円以上の会社員でした。

財務省の資料より

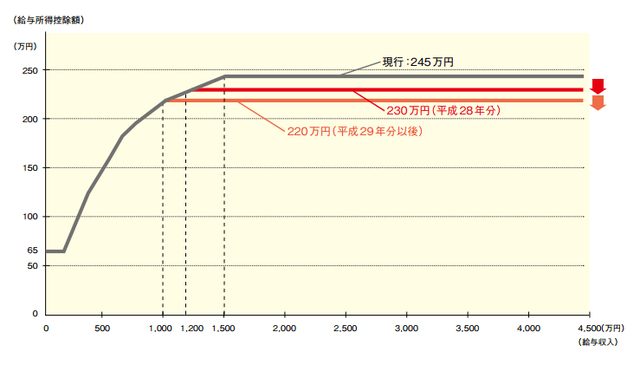

平成26年度税制改正

2年後に行われた平成26年度の改正では給与所得控除の枠がさらに縮小されることになりました。

縮小は段階的に、平成28年分には15万円縮小の上限230万円、そして平成29年分以降には上限額が220万円に縮小されました。

財務省資料より

| 年収 | 給与所得控除額 | ||

| 平成27年度分 | 平成28年分 | 平成29年分~ | |

| 180万円以下 | 収入金額×40%(65万円未満の時は、65万円) | 同左 | 同左 |

| 360万円以下 | 収入金額×30%+18万円 | 同左 | 同左 |

| 660万円以下 | 収入金額×20%+54万円 | 同左 | 同左 |

| 1000万円以下 | 収入金額×10%+120万円 | 同左 | 同左 |

| 1200万円以下 | 収入金額×5%+170万円 | 同左 | 220万円 |

| 1500万円以下 | 収入金額×5%+170万円 | 230万円 | 220万円 |

| 1500万円超え | 245万円 | 230万円 | 220万円 |

これらの改正による控除額の縮小で増税の対象となったのは、年収が1000万円を超えるような高所得者の会社員でした。

過去、給与所得控除額は高所得者を対象に段階的に着実に縮小されてきたのです。

年収500万円のサラリーマンにとっては、これまでの改正ではその影響を受けなかったことが分かりますね。

平成30年度税制改正での給与所得控除

これまで税制改革によって控除額が変わってきたとお伝えしました。

今年議論が進められている2018年度に向けた改正では果たしてどんな変更点があるのでしょうか?

現在は議論の段階ですが、いくつかの変更点がメディアによって伝えられているので下に並べてみました。

主な改正点

- 給与所得控除の全体的な縮小(上限額は220万円⇨190万円)

- 子供のいる世帯は増税しないように配慮する

- 給与所得控除の縮小と同時に基礎控除の引き上げ(38万⇨48万円)

これらが改正されると、年収800~900万円を上回るサラリーマンは増税の予定になると言われています。

以前までの改革では年収1000万円以上の会社員が対象でしたが、今回の改正では基準となる年収がさらに引き下げられ増税の対象者は増えることになるでしょう。

一方でこれまで38万円だった基礎控除は50万円に引き上げられるため、給与所得控除を受けられないフリーランスなど個人事業主は減税となります。

こうしたことから年収500万円の会社員は今回の改正では、その影響は実質的に受けないと言えるでしょう。

基礎控除:全ての納税者に一律に適用される控除枠(現在は38万円)

追記

調整を経て自民党の税制調査会は今回の改正を2020年1月からの実施を目指すことで一致しました。

また増税年対象となる年収も800万円超から850万円超に引き上げられることになりました。

財務省の試算によると増税額は

- 年収850万円の会社員・・・ゼロ

- 年収900万円の会社員・・・年間1.5万円の増税

- 年収1000万円の会社員・・・年間4.5万円の増税

- 年収2000万円の会社員・・・年間6.5万円の増税

となる見通しです。

詳しい決定内容については以下の記事をご覧ください。

年収850万円超の会社員が所得税増税に!給与所得控除の改正今回の改正の背景

今回の改正の議論が進められている背景には、多様化する働き方への対応があるとされています。

給与所得控除を受けられるのは給与収入のある会社員だけとお話したかと思います。

しかしインターネットを通じた働き方やフリーランスとして請負契約で働く人は個人事業主となるので給与所得控除は受けられませんよね?

このように働き方が多様化し個人事業主が増えている中、給与所得控除が会社員しか対象にならないのはどうなのかという議論があるのです。

個人事業主は経費が申請できるのも確かなのですが、実は給与所得控除の利用による控除額より会社員がスーツや手帳など仕事にかけている実費はそれよりもずっと少ないとされる調査結果もあるようです。

今回は給与所得控除の縮小と同時に基礎控除の引き上げによって、年収800~900万円を下回る会社員は給与所得控除の縮小と基礎控除の拡大分とが相殺して負担増にならないようにし、実際に影響を受けるのは年収800万円以上の高収入の人が主になるとされています。

そしてフリーランスのような個人事業主には基礎控除の引き上げによって減税になるので、今回の改正の恩恵を受けることになると言えます。

さらに子育て支援の視点から「子供のいる家庭は増税の対象外とする」という方針が進められているようです。

年収500万円の人への影響は?

2018年度の税制改革によって自分の税金が増えてしまうと、不安に感じていた方もいたのではないでしょうか。

結論から言えば、年収800万円以下にあたる年収500万円の人の税負担は変わらないと言えるでしょう。

今回の給与所得控除の縮小では、同時に基礎控除を引き上げることになるとお伝えしてきました。

年収800~900万円を下回る会社員は、給与所得控除で控除されなくなった分が、基礎控除の拡大によって相殺し負担増にならない計算になるとのことです。

先程もご紹介しましたが、給与所得控除の計算は以下のようになります。

給与所得控除額 = 500万円 × 20% + 54万円 = 154万円

この154万円の給与所得控除が引き下げられる代わりに、基礎控除は現行の38万円の控除額から48万円程度に引き上げることにより、プラスマイナスすると納税額は変わらないという計算になるということがお分かりいただけましたでしょうか。

また、来年からは配偶者特別控除も改正されます。配偶者がパートをしている場合は、パート収入の増加が見込めるかもしれません。

以下の記事も参考にしてください。

配偶者特別控除と配偶者控除の違いは?2018年に改正も

まとめ

今回は給与所得控除の改正について年収500万円の人の影響について解説しました。

多くのサラリーマンにとってこの税制改革は影響があることなので、自分の場合はどうなのかしっかりと調べましょう。

控除の計算は一見難しく感じますが、仕組みを理解すれば実はお得に利用できる場合もあります。

上手に利用していきましょう!

会社員の忘れがちな各種控除まとめ・賢く節税しよう

暮らしに役立つお金の情報を無料でお届けしています!