日本人の平均収入がいくらかご存知でしょうか?

国税庁が2015年に発表した数字によると正規雇用者の平均年収は472万円だそうです。

つまり年収500万円前後が日本の平均年収なんですね。

ここ数年間の増税や社会保険料の増額によって年収500万円の会社員の手取り額が大幅に減っていることはご存知でしょうか。

この記事では手取りが減収になった出来事とその内訳をまとめました。

最近の増税・負担増に繋がる出来事まとめ

手取りが大きく減っているって言われても心当たりがないと思っている人もいるのではないでしょうか。

消費税が5%から8%、その後10%に上がっていくように負担は段階的に引き上げられています。

そのため負担が急に増えることはありませんが、数年間を通してみるとかなりの額の負担になっていたりします。

下の表では近年負担が増えた項目についてまとめました。

| 時期 | 実施事項 | 今後の予定 | |

| 消費税率 | 2014年 | 8%に引き上げ | 2019年に10%に引き上げ |

| 国民年金保険料 | 2005年~2017年 | 毎年月額280円ずつ引き上げ 2004年4月~:月額13,300円 ⇒2017年4月~:月額16,900円 | 産前産後の保険料免除措置への対応でさらに月額100円の引き上げ 月額17000円で引き上げ終了の予定 (実際の保険料はこの金額に前年度保険料改定率と物価変動率をかける) |

| 厚生保険料率 | 2004年~2017年 | 毎年0.177%ずつ引き上げ 6.79%⇒9.15% | 14年間に渡る保険料率の引き上げが終了 |

| 介護保険料 | 3年ごとに改定 直近は2015年~ | 2006年~2008年:月額4090円(全国平均) 2015年~2017年:月額5514円(全国平均) | 高齢化が止まらない限り3年ごとに改定され上昇 |

| 年少者扶養控除 | 2012年 | 0~16歳の子供一人当たり38万円分の控除が認められていたが廃止 | |

| 児童手当 | 2011年 | 月1.3万円から原則月1万円に引き下げ |

消費税の増税

これは皆さんもよく知っていると思います。

消費税は2014年に5%から8%に引き上げられました。

たった3%の引き上げなのでそこまで大きい負担が大きくなったとは感じていない人も多いはずです。

しかし、一つ一つの支払いは少なくても年間で合計してみるとかなりの額の税金を納めていることが分かります。

みずほ総合研究所が2013年に出したレポートでは年収500~600万円の年間消費税負担額を試算しています。

税率が5%から8%に上がったときの平均負担額は87,590円

税率が5%から8%に上がったときの平均負担額は145,984円

年間で約9万円ほど以前と比べて負担が増えてことが分かります。

いつの間にかこれだけの負担が増えていたのですね。

社会保険料の増額

毎月の給料から源泉徴収されている国民年金や厚生年金などの社会保険料も増加しました。

国民年金は月額280円ずつ、厚生年金は0.177%ずつ毎年増額されたので変化に気づかなかった人も多いと思います。

国民年金は増額前と比べ年間で4万3200円、厚生年金も毎月の給料の2.36%増えているのでかなりの増額です。

また、40歳以上になると納める義務の出てくる介護保険料も3年ごとの改定の度に平均保険料が値上がりしています(自治体によって実際の金額は異なる)。

年少扶養控除の廃止

年少扶養控除をご存知でしょうか?

子供一人につき38万円分を所得税の計算で控除、33万円分を住民税から控除できる子供がいる世帯向けの扶養控除制度でした。

これが2012年に廃止されたため、実質的に子育て世帯にとってかなりの増税になりました。

また、児童手当も以前よりも減額されました。

消費税10%は高い?低い?日本と海外の消費税を比較

年収500万円でいくらの負担増になったのか

ここまで近年の負担増加に繋がる出来事について見てきましたが、年収500万円の会社員にとって具体的にいくらの負担増になったのでしょうか?

ここでは可処分所得という概念を用いて負担の増加について考えます。

可処分所得とは?

可処分所得という言葉を聞いたことはありますか?

可処分所得とは給料やボーナスなどの所得から税金と社会保険料を引いた残りの手取り収入を指します。

つまり、個人が自由に使えるお金が「可処分所得」であり、たとえ賃金が上がったとしても可処分所得が下がっていればより貧しくなっている言えます。

表面的な年収よりも可処分所得を見た方が個人の豊かさをより正確に測ることができます。

それでは以下の二つのケースについて見ていきましょう。

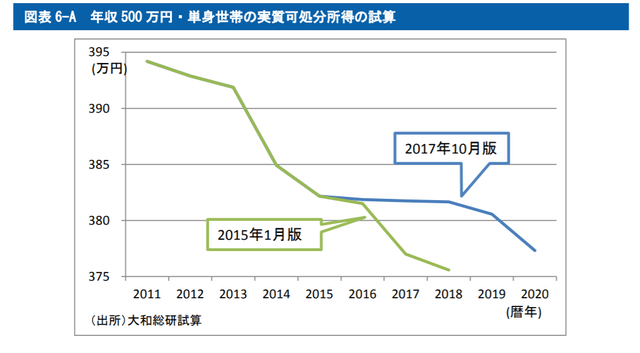

年収500万円・単身世帯の場合

大和総研より

グラフはインフレ率も考慮した「実質可処分所得」で示されたものです。

2011年の年収500万円の人の実質可処分所得は394万円、額面に対する比率は約79%です。

これが2020年には377万円まで減少する見通しで額面に対する割合は約75%まで下がります。

同じ給料だけ貰っていても10年間で17万円手取りが減少してしまうのですね。

この減少分以上に給料が伸びればいいのですが、給料が増えると税金の負担はさらに大きくなるので大変です。

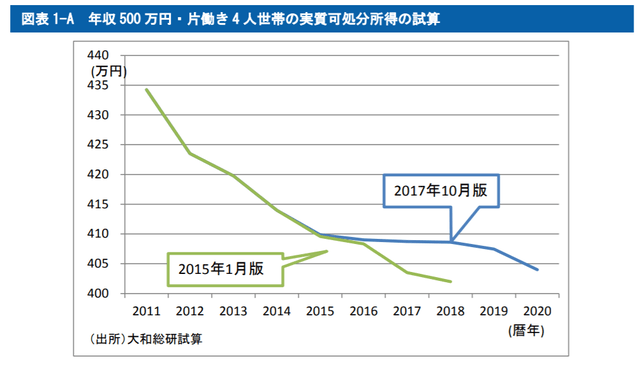

年収500万円・片働き4人世帯

同じ年収でも結婚していて子供も二人いる場合はどうでしょうか?

大和総研より

2011年の実質可処分所得は年収500万円に対して434万円、額面に対する割合は約87%になります。

独身の場合よりも税制面で優遇されていることが分かりますね。

これが2020年には実質可処分所得は404万円に減少してしまいます。

10年間で約30万円という大幅な手取り収入の減少になるのです。

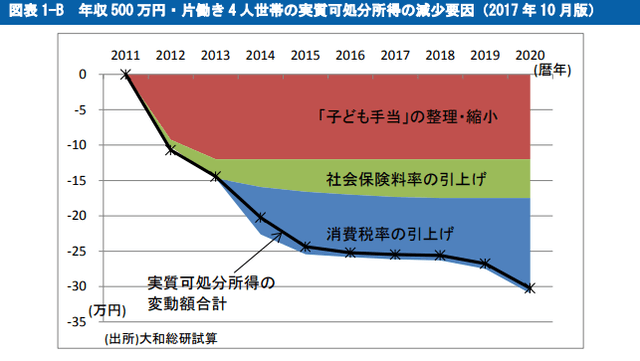

実質可処分所得減少の内訳

大和総研より

減少額の内訳を見てみると年少扶養控除の廃止など子ども手当にかかわる制度の改正が大きな影響が与えていることが分かります。

特に子供の多い世帯ほど実質的に増税になっているのですね。

また、2019年の消費税の増税で負担額がさらに増えていることが分かります。

2011年から2016年の5年間で25万円の実質的な負担増はとても厳しいですよね。

日頃の節約でこれだけの額はとてもまかないきれません。

配偶者控除が変わる!2018年からの改正点を解説

負担増に対策はあるのか

これまで見たようにここ数年税金と社会保険料は増額の一途をたどっています。

負担増加の勢いは人々の給料の伸びを上回っています。これでは景気が回復したといっても実感が湧かないわけですよね。

私たちがこの負担増に負けず資産を増やしたい場合、どうしたらいいのでしょうか。

節税方法を探す

まず支払う税金を減らすことができないか考えます。

サラリーマンだと税金が源泉徴収されるので対策に限界がありますが、調べてみると今まで知らなかった節税方法があったりします。

利用できるものは是非利用するようにしましょう。例えばふるさと納税は税制面から考えるととてもお得です。

各種控除を利用した節税方法もあります。

会社員の忘れがちな各種控除まとめ・賢く節税しよう

副業・株式市場への投資

次に考えるべきことは副業です。最近では国も副業を認めるように企業に呼び掛けています。

今はパソコン一つで副業ができる時代です。

お小遣い程度でも稼ぐことができれば、増税の影響を緩和できるでしょう。

副業にかかる税金を解説・確定申告で慌てないために

また貯金を銀行に預けるだけでなく、投資へ回すのも一つの手です。

この数年間のアベノミクスで株価は急上昇しました。

日経平均は2012年の8000円台から2017年には2万2千円を超えています。

単純に考えて日経平均連動のインデックス型投資信託に投資してそのままにしていれば資産は3倍近くに増えていることになります。

国もNISAやiDeCoなど個人が投資をしやすい制度を整えています。

これらの制度を利用すれば投資で得られる利益は非課税です。

もちろんリスクもあるので余剰資金を使うこと、長期投資にするなどしっかりと戦略を立てましょう。

積立NISA(ニーサ)とは?現行制度との違いとメリットを解説 iDeCo(イデコ)を解説!利益非課税で所得控除も出来るお得な制度

まとめ

年収500万円の会社員への増税などの負担増についてまとめました。

少子高齢化の中である程度の負担の増加はやむを得ないのかもしれません。

日頃からの小さな節約を大切にコツコツ努力していきましょう。

暮らしに役立つお金の情報を無料でお届けしています!