最近になって給与所得控除の改正についてニュースなどで見かける人は多いのではないでしょうか。

現在議論の中心となっているのは給与所得控除を縮小しようという動きです。

今回の改正で年収1000万円の会社員はさらなる増税となります。

一方で子供のいる世帯は増税が免除される可能性があります。

この記事では給与所得控除と一体何なのか、現在に至るまでの制度の変遷、そして2018年度の税制改正についてまとめました。

給与所得控除とは?

給与所得控除について聞いたことあるけど詳しくはわからないと思っている方もいるのではないでしょうか。

そもそも給与所得控除とは何なのでしょうか。

一言で言えば、会社員のための必要経費といったところでしょうか。

会社員の人が所得税や住民税を計算する際に、スーツや手帳など必要な経費が一定額あるとし給与収入から控除される制度です。

個人事業主の場合には直接経費を確定申告で計上できるのですが、会社員は税金が源泉徴収されてしまいますよね。

そのため一定額をあらかじめ経費とみなすような制度が出来たのです。

控除額は各々の年収に応じて変わっていきますが、控除額の上限は現在220万円となっています。

所得税を計算する際には給与所得は下のような式で求めることができます。

給与所得 = 給与 - 控除

給与から控除を引いた給与所得をもとに所得税を計算することになります。

そのため給与所得控除によって給与所得が少なくなると、支払うべき税金を減らすことができるのです。

また所得税だけでなく、住民税の計算でも給与所得控除を利用して税額を減らすことができます。

ひとつ注意しておくべきは、この給与所得控除は給与収入のある人のみの制度ということです。

つまり会社員のための制度となっています。

では個人事業主の場合はどうなるのでしょうか。

個人事業主は確定申告で経費を申請できるため、こうした控除は必要ないとされているのです。

給与所得控除の計算方法

会社員の人が受けられる制度ということがお分かりいただけたかと思います。

そこで次に給与所得控除の計算方法を解説していきます。

控除額は下の表で求められます。

| 給与 | 給与所得控除額 |

| 180万円以下 | 収入金額×40% 65万円に満たない場合には65万円 |

| 360万円以下 | 収入金額×30%+18万円 |

| 660万円以下 | 収入金額×20%+54万円 |

| 1000万円以下 | 収入金額×10%+120万円 |

| 1000万円超え | 220万円(上限) |

ここで抑えておきたいポイントは、収入がどれだけで少なくても65万円分の控除を受けられるということです。

会社に雇用され給与をもらっている方はパートであっても給与所得控除の対象となるのです。

103万円を超えて働くと税金が発生してしまうと聞いたことはありませんか?

それは給与所得控除の65万円と基礎控除の38万円を足した103万円までが無課税となるためです。

先程お伝えしたように控除額の限度額は220万円でそれ以上は増えません。

年収が1000万円以上を超える分は給与所得控除の恩恵が受けられない計算となります。

年収1000万はちょうどギリギリ控除が受けられるかどうかのボーダーラインといったところでしょうか。

年収1000万円の場合の給与所得控除額

では実際に上の表を使って年収が1000万円の人の給与所得控除を計算するといくらになるのでしょうか。

給与所得控除額 = 1000万円 × 10% + 120万円 = 220万円

計算から220万円が給与所得控除になることが分かります。

この220万円に全ての人に適用される38万円の基礎控除を合わせると258万円分の控除になります。

税金について計算する際は自分の年収からこの258万円分を引いた所得を用い計算することとなります。

また控除が受けられる年収が1000万円となっているので、控除額の限度も220万円となっています。

給与所得から所得税・住民税を計算する方法は下の記事をご参照ください。

所得税の計算方法を解説!税率と税金の使い道

住民税の計算方法を解説!いくら払うべきかと税金の使い道

他国との比較

これまで日本の給与所得控除についてお伝えしてきましたが、では他国と比較するとどうなのでしょうか?

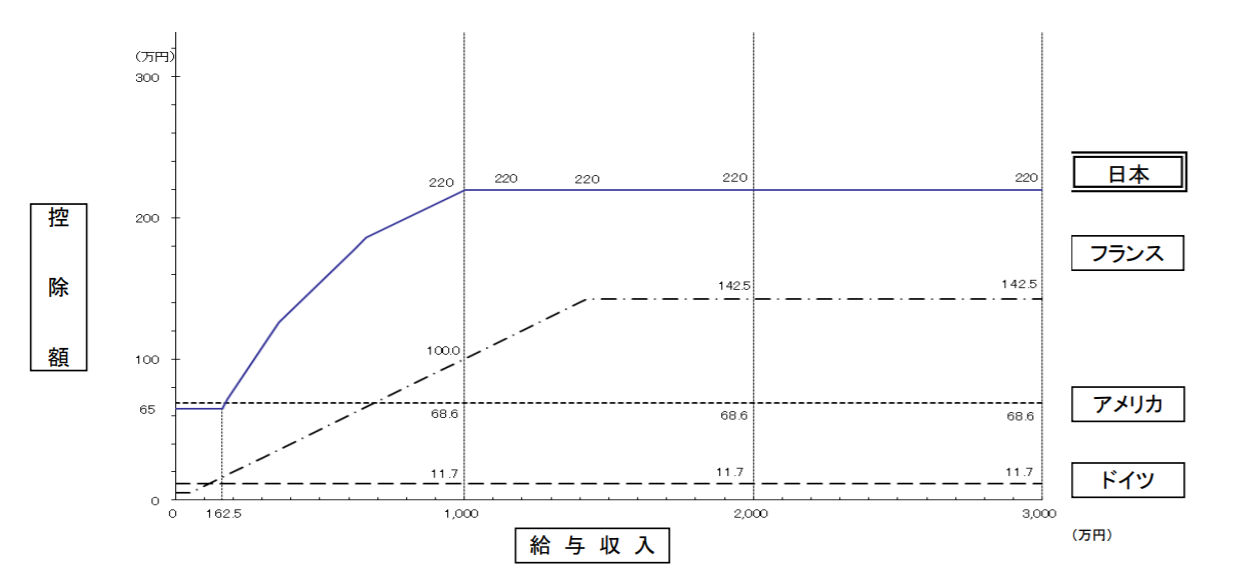

下の図は日本と欧米諸国の給与所得控除制度を比較した図です。

欧米との給与所得控除額比較

引用:財務省の資料より

各国の税制度が大きく異なるため単純に比較することはできませんが、日本の給与所得控除額は欧米諸国と比べてみても大きいことがお分かりいただけると思います。

また、他国よりも年収によって控除額が大きく増えていますね。

この高所得者に対する控除額の大きさが今回の改正の原因のひとつにもなっているのです。

近年の給与所得控除の改正・縮小

現在の上限額は220万円と言いましたが、実は給与所得控除は現在のようになるまでに何度も改正してきた過去があります。

ここ数年で控除額は引き下げられてきました。

平成24年度税制改正

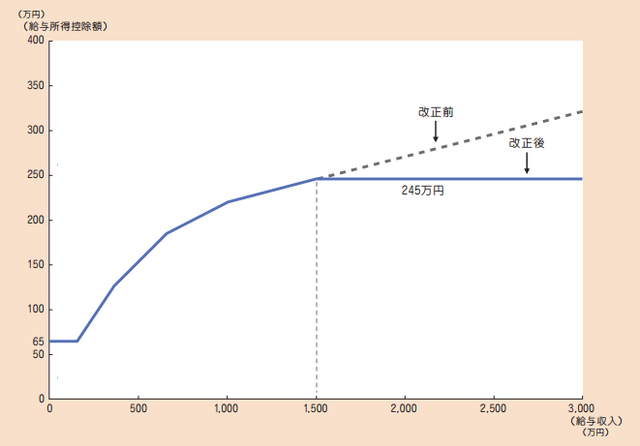

平成24年度に実施された税制改正で給与所得控除に上限が設けられました。

それまでは高収入であろうと年収にかかわらず5%分が給与所得控除でしたが、それが平成24年度に廃止され控除額の上限が245万円にと定められました。

下の図から読み取れるように、この改正によって影響を受けたのは年収1500万円以上の会社員となりました。

会社員でこれだけの給料を貰える人は役員クラスなどに絞られますよね。

財務省の資料より

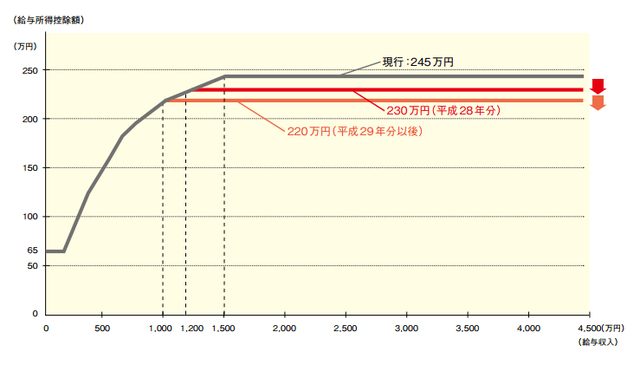

平成26年度税制改正

2年後に行われた平成26年度の改正では給与所得控除の枠が段階的に縮小されることになったのです。

平成28年分はそれまでの245万円から15万円減の上限230万円、そして平成29年分以降さらに10万円減となり上限額は220万円に縮小されました。

財務省資料より

| 年収 | 給与所得控除額 | ||

| 平成27年度分 | 平成28年分 | 平成29年分~ | |

| 180万円以下 | 収入金額×40%(65万円未満の時は、65万円) | 同左 | 同左 |

| 360万円以下 | 収入金額×30%+18万円 | 同左 | 同左 |

| 660万円以下 | 収入金額×20%+54万円 | 同左 | 同左 |

| 1000万円以下 | 収入金額×10%+120万円 | 同左 | 同左 |

| 1200万円以下 | 収入金額×5%+170万円 | 同左 | 220万円 |

| 1500万円以下 | 収入金額×5%+170万円 | 230万円 | 220万円 |

| 1500万円超え | 245万円 | 230万円 | 220万円 |

これらの改正の主な増税対象者は年収が1000万円を超えるような高所得者の会社員でした。

年収が1000万円の会社員は既に2017年分から増税の影響を受けてきました。

こうして給与所得控除は段階的に、そして着実に縮小されてきたのです。

平成30年度税制改正での給与所得控除

今議論が進められている2018年度に向けた改正ではどんなところが変わるのでしょうか?

まだ議論の段階ではあるのですが、その変更点がメディアでいくつか伝えられているので挙げてみました。

主な改正点

- 給与所得控除の全体的な縮小(上限額は220万円⇨190万円に)

- 子供のいる世帯は増税しないように配慮する

- 給与所得控除の縮小と同時に基礎控除の引き上げ(38万⇨48万円)

ひとつ目に給与所得控除が全体的に縮小されることが検討されています。

しかし給与所得控除額だけを下げてしまっては、収入の多くない会社員も増税になってしまいます。

そこで縮小と同時に38万円の基礎控除を48万円に増額する予定となっています。

結果的に年収800~900万を上回るサラリーマンは増税となり、これまで年収1000万円以上の会社員が主な増税対象者だったのが、今回の改正により多くの人が対象になることがお分かりいただけるのではないでしょうか。

もちろん年収1000万円の会社員は増税です。

一方で基礎控除額の引上げによって、もともと給与所得控除を受けられなかった個人事業主は減税となりました。

基礎控除:全ての納税者に一律に適用される控除枠(現在は38万円)

追記

調整を経て自民党の税制調査会は今回の改正を2020年1月からの実施を目指すことで一致しました。

また増税年対象となる年収も800万円超から850万円超に引き上げられることになりました。

財務省の試算によると増税額は

- 年収850万円の会社員・・・ゼロ

- 年収900万円の会社員・・・年間1.5万円の増税

- 年収1000万円の会社員・・・年間4.5万円の増税

- 年収2000万円の会社員・・・年間6.5万円の増税

となる見通しです。

詳しい決定内容については以下の記事をご覧ください。

年収850万円超の会社員が所得税増税に!給与所得控除の改正今回の改正の背景

今回の改正されるに至った背景には多様化する働き方への対応があるとされています。

現在、給与所得控除は会社員のみの制度だとお伝えしました。

しかし働き方は益々多様化し個人がインターネットを通じて仕事をしたり、自分のノウハウを活かし請負契約で働くフリーランスなど個人事業主の数は以前に比べ増えています。

そういった様々な働き方が増えている現在、給与所得控除の利用によって会社員だけが優遇されるのはいかがなものかという議論があるのです。

もちろん個人事業主であれば経費を計上することができます。

しかし会社員が給与所得控除を利用し控除されている額は、スーツや手帳など仕事にかけている経費の実費はそれよりもだいぶ少ないのではないかという調査結果も出ているのです。

今回給与所得控除が縮小すると同時に基礎控除額が引き上げられます。

それにより年収800~900万円を下回る会社員は縮小分と引き上げ分が打ち消し合うため、増税にはならないよう考慮されています。

また、増税となる年収が800~900万円以上の世帯でも、子育て支援のため「子供のいる家庭は増税の対象外とする」といった議論も進んでいます。

したがって実質的に改正による増税の影響は主に年収800万円以上で子供のいない世帯となりそうです。

またフリーランスなど個人事業主にとっては基礎控除額が引き上げられるので減税になるというわけです。

年収1000万円の会社員への影響は?

これまで何度かお伝えしてきましたが、

結論から言うと年収1000万円の会社員は今回の改正で増税になると思われます。

基礎控除は引き上げられますが、それを上回る給与所得控除の縮小が増税をもたらすこととなります。

給与所得控除の限度額が220万円から188万円へ縮小されるので増税は避けられないのではないでしょうか。

ただ子供がいる世帯ではこの増税は回避できる可能性があります。

また、注意してほしいのは増税が今回限りだとは限らないということです。

これまで給与所得控除は少しずつ縮小されてきた過去をお伝えしました。

今後もこういった縮小が続くと年収1000万円の人にとってはさらなる税負担が強いられてしまう可能性があります。

来年からは更に配偶者特別控除が改正されます。パートを増やしても無課税となる控除枠が増えたため、増税分をパートでカバーすることも考えられるかもしれませんね。

一方では夫の年収が1120万円を超えていると配偶者控除が削減されこちらも増税になります。

詳しくは以下の記事も参考にしてください。

配偶者特別控除と配偶者控除の違いは?2018年に改正も

まとめ

今回は年収1000万円の人の給与所得控除の改正について解説してきました。

多くのサラリーマンは改正がもたらす影響は少なからずあるのではないでしょうか。

自分の場合はどうなのかしっかりと調べましょう。

控除の計算は一見すると難しく感じますが、仕組みがわかってしまえばかなりお得に利用できる場合もあります。

増税に負けず、様々な控除を上手に利用していきましょう!

会社員の忘れがちな各種控除まとめ・賢く節税しよう

暮らしに役立つお金の情報を無料でお届けしています!