2018年度の税制改正で「給与所得控除」を縮小しようという議論が起きています。

改正が実現すれば年収が2,500万円を超える会社員は大きな負担になります。

さらに今まで全ての人に一律に適用されてきた「基礎控除」も高所得者に対しては段階的に縮小し、廃止していく予定になっています。

この記事では給与所得控除の仕組みとそれが段階的に縮小されてきた過程、2018年度税制改正についてまとめました。

給与所得控除とは?

はじめに給与所得控除とは何かを説明します。

会社員の所得税や住民税を計算する際、スーツ代など必要な経費が一定程度あるとみなし給与収入から差し引く仕組みです。

個人事業主の場合には直接経費を確定申告で計上できるのですが、会社員は税金が源泉徴収されてしまいます。

そのため一定額を経費とみなすこのような制度が出来ました。

年収に応じて控除金額は上がっていき、現在の控除額の上限は220万円になります。

所得税を計算するときの給与所得は以下のような式で求めることができます。

給与所得 = 給与 - 控除

給与所得控除を利用することで給与所得が少なくなり、支払う税金を減らすことができることがお分かりいただけるのではないでしょうか。

所得税だけでなく、住民税の計算でも給与所得控除を利用して税額を減らすことができます。

ひとつポイントとして、この給与所得控除は給与収入のある人しか使えません。

つまり企業勤めの会社員のための制度です。

個人事業主の場合経費は確定申告で申請できるため、こうした控除は必要ないと考えられているためです。

給与所得控除の計算方法

給与所得控除の計算方法を解説していきます。

控除額は下の表を使えば求めることができます。

| 給与 | 給与所得控除額 |

| 180万円以下 | 収入金額×40% 65万円に満たない場合には65万円 |

| 360万円以下 | 収入金額×30%+18万円 |

| 660万円以下 | 収入金額×20%+54万円 |

| 1000万円以下 | 収入金額×10%+120万円 |

| 1000万円超え | 220万円(上限) |

まず収入がどれだけで少なくても65万円分の控除を受けられることがお分かりいただけます。

パートであっても従業員であっても、雇用されて給与をもらえば給与所得控除の対象になります。

よく主婦で103万円まで働くと言われるのは基礎控除の38万円と給与所得控除の65万円を足して103万円まで無課税だからです。

控除額ですが高収入になるにつれて増え方が緩やかになり、限度額は220万円でそれ以上は増えません。

つまり年収が1000万円以上を超える分は給与所得控除の恩恵が受けられません。

このため年収2500万円の場合、給与所得控除の上限は220万円になります。

年収2500万円の場合の給与所得控除額

では実際に上の表を使って年収2500万円の方の給与所得控除を計算してみましょう。

給与所得控除額 = 年収1000万円以上の場合: 220万円

220万円が給与所得控除になることが分かります。これに加えて全ての人に適用される38万円分の基礎控除を加えると258万円分の控除になります。

税金を計算するときは年収からこの258万円分を引いた所得から計算します。

控除額の限度は220万円となっているため、つまり年収が1000万円を超えると給与所得控除の恩恵が受けられないということになってしまうのです。

このため年収2500万円でも給与所得控除額は上限である220万円となるのです。

給与所得から所得税・住民税を計算する方法は下の記事をご参照ください。

所得税の計算方法を解説!税率と税金の使い道

住民税の計算方法を解説!いくら払うべきかと税金の使い道

他国との比較

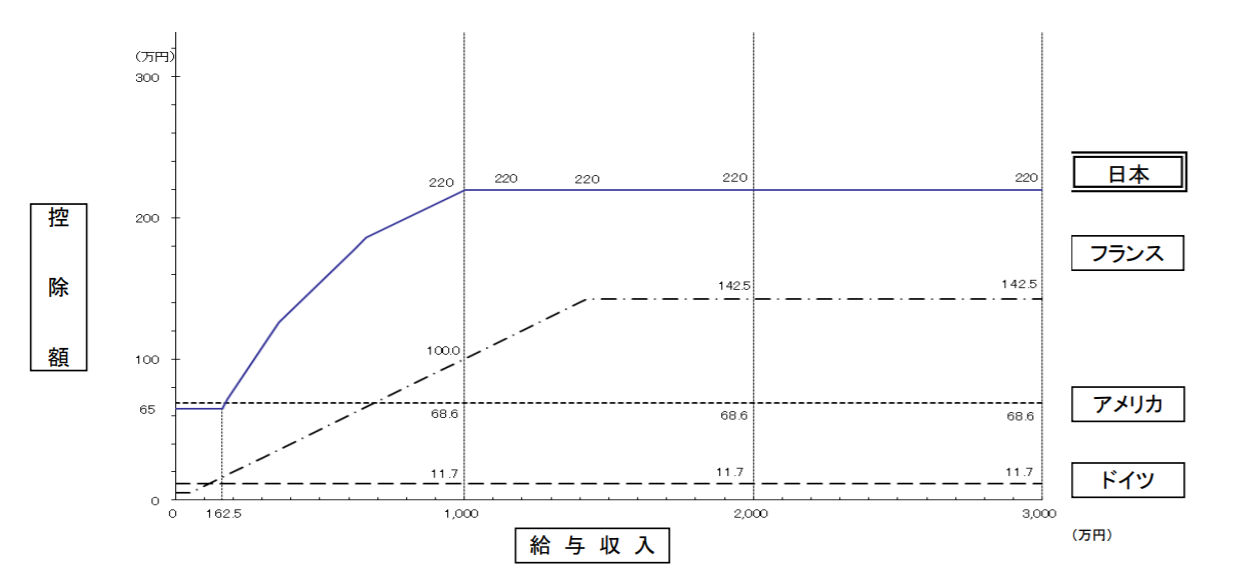

これまでは日本の給与所得控除を見てきましたが、果たして他国と比較してどうなのでしょうか?

下の図は日本と欧米諸国の給与所得控除制度を比較した図です。

欧米との給与所得控除額比較

引用:財務省の資料より

各国の税制度は大きく違っているので単純に比較はできませんが、日本の給与所得控除額は欧米諸国と比べても大きいことが分かります。

また、年収に応じて控除額の増え方が大きいことも分かります。

この高所得者に対する控除額の大きさが今回の改正が行われる原因の一つにもなっています。

近年の給与所得控除の改正・縮小

実は給与所得控除はここ数年どんどん額が引き下げられてきました。

ここでは制度がどのような過程をたどってきたのか説明します。

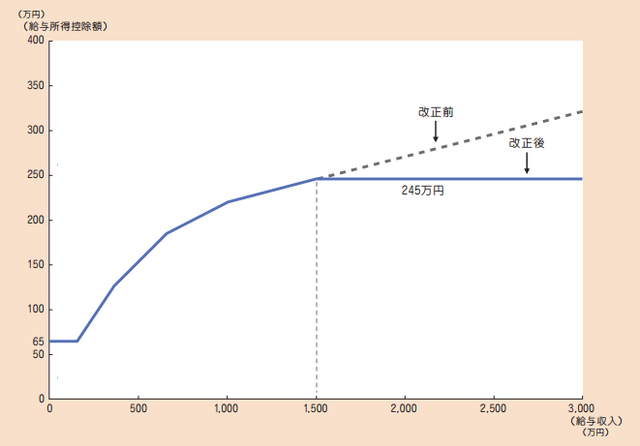

平成24年度税制改正

2012年の税制改正では給与所得控除に「上限」が設けられました。

これまではどれだけ高年収でも5%分の給与所得控除がありましたが、それが廃止され控除額の上限は245万円に設定されました。

この時影響を受けたのは年収1500万円以上の会社員でした。

このため年収1500万円を超える会社員はこの時大きな増税になりました。

財務省の資料より

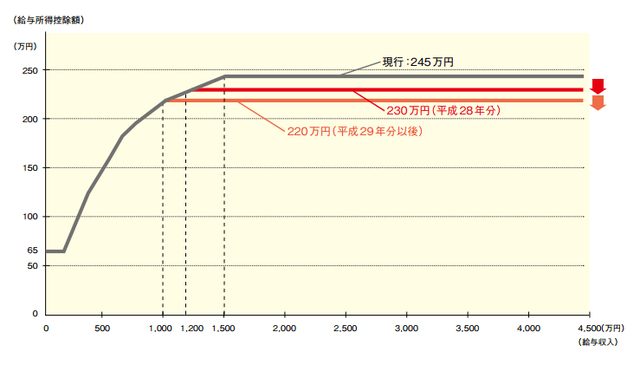

平成26年度税制改正

2年後の2014年度の改正では給与所得控除枠が段階的に縮小されることが決まります。

平成28年分は上限が230万円、そして平成29年分以降は上限額が220万円に縮小されました。

財務省資料より

| 年収 | 給与所得控除額 | ||

| 平成27年度分 | 平成28年分 | 平成29年分~ | |

| 180万円以下 | 収入金額×40%(65万円未満の時は、65万円) | 同左 | 同左 |

| 360万円以下 | 収入金額×30%+18万円 | 同左 | 同左 |

| 660万円以下 | 収入金額×20%+54万円 | 同左 | 同左 |

| 1000万円以下 | 収入金額×10%+120万円 | 同左 | 同左 |

| 1200万円以下 | 収入金額×5%+170万円 | 同左 | 220万円 |

| 1500万円以下 | 収入金額×5%+170万円 | 230万円 | 220万円 |

| 1500万円超え | 245万円 | 230万円 | 220万円 |

この改正で影響を受け増税になったのは年収が1000万円を超える会社員でした。

もちろん既に年収がこれを超えている社員はすべて一律に負担増になっています。

平成30年度税制改正での給与所得控除

2018年度の改正ではどんなところが変わるのでしょうか?

まだ議論の段階ですが、いくつかの変更点がメディアで伝えられています。

主な改正点

- 給与所得控除の全体的な縮小(上限額は220万円→190万円に)

- 子供のいる世帯は増税しないように配慮する

- 給与所得控除の縮小と同時に基礎控除を10万円引き上げ(38万→48万円)

- 高所得者の基礎控除を段階的に縮小し、年収2,500万以上の人はゼロにする

まず、給与所得控除の全体的な縮小が検討されています。

ただこれだけだと収入の多くない会社員も増税になってしますので、同時に年収に応じた基礎控除の増額を行う予定になっています。

結果的に年収800~900万を上回るサラリーマンは増税となる予定です。

もちろん年収2,500万円の会社員は増税です。

基礎控除が引き上げられるので、もともと給与所得控除を受けられないフリーランスなど請負契約で働く個人事業主は減税となりました。

しかし、この部分に関しても基礎控除は高所得者は段階的に削減される予定なので、恩恵を受けることはできません。

基礎控除:全ての納税者に一律に適用される控除枠(現在は38万円)

追記

調整を経て自民党の税制調査会は今回の改正を2020年1月からの実施を目指すことで一致しました。

また増税年対象となる年収も800万円超から850万円超に引き上げられることになりました。

財務省の試算によると増税額は

- 年収850万円の会社員・・・ゼロ

- 年収900万円の会社員・・・年間1.5万円の増税

- 年収1000万円の会社員・・・年間4.5万円の増税

- 年収2000万円の会社員・・・年間6.5万円の増税

となる見通しです。

また、基礎控除の縮小についても表のようになります。

| 所得 | 基礎控除額 |

| 2400万円以下 | 48万円 |

| 2400万~2450万 | 32万円 |

| 2450万~2500万 | 16万円 |

| 2500万円超 | 0円 |

注意して欲しいのは基礎控除の廃止は所得が2500万円超からで年収ではありません。

詳しい決定内容については以下の記事をご覧ください。

年収850万円超の会社員が所得税増税に!給与所得控除の改正今回の改正の背景

今回の改正は働き方の多様化に対応する措置とされています。

例えばインターネットで仕事を受注する働き方(クラウドソーシング)、システムエンジニアなどで会社員と同じような働き方をしていても自営業と同じ扱いになる人が増えています。

給与所得控除は最低でも65万円利用できますが、会社員がスーツや手帳など一年間に仕事にかけている経費の実費はこれよりもずっと少ないとされる調査結果も出ています。

様々な雇用の在り方が増加している中で給与所得控除は会社員しか対象にならないので、会社員だけを優遇するのはおかしいという議論があるのです。

今回は給与所得控除を縮小すると同時に基礎控除を引き上げ、年収800~900万円を下回る会社員は基礎控除の拡大分と相殺して負担増にならない配慮がされます。

また、年収が800~900万円の世帯でも、子育て支援の観点から「子供のいる家庭は増税の対象外とする」方針も打ち出されています。

よって実際に影響を受けるのは年収800万円以上の高収入で子供のいない世帯が中心になりそうです。

また近年増加しているフリーランスの人にとっては減税になるので今回の改正で恩恵を受けることになります。

高所得者層は基礎控除の廃止も

さらに高所得者層にとって注目すべきポイントが高所得者の基礎控除を段階的に廃止しようという議論が起きていることです。

これについて非正規の雇用者が増えているなどの理由から所得格差を縮小するためだと政府は説明しています。

具体的には年収2500万円以上の人は基礎控除がゼロになる方向で検討が進められています。

年収2500万円の会社員への影響は?

年収2500万円の会社員は今回の改正で増税になると考えられます。

給与所得控除の縮小に加えて、基礎控除がゼロになるということが検討されています。

給与所得控除の限度額が220万円から190万円へと大きく引き下げられる。

38万円の基礎控除額がゼロになるので増税は避けられないでしょう。

また、注意してほしいのは増税が今回限りだとは限らないということです。

これまで見てきた通り段階的に給与所得控除が縮小されているため、今後もこの傾向が続くと年収2500万円の人にとっては今後もどんどん税負担が重くなる可能性があります。

さらに来年からは配偶者特別控除が改正されます。パートを増やしても税金がかからない控除枠が増えたので、増税分をパートでカバーすることを考えてもいいかもしれません

一方で夫の年収が1120万円を超えていると配偶者控除が削減されこちらも増税になります。

詳しくは以下の記事も参考にしてください。

配偶者特別控除と配偶者控除の違いは?2018年に改正も

まとめ

給与所得控除の改正についてお伝えしました。

なお最新の報道によると、年収2,400万円から基礎控除を段階的に縮小し年収2,500万以上の人はゼロにすると伝えられています。

多くのサラリーマンにとって影響があることなので、自分の場合はどうなのかしっかりと調べましょう。

控除の計算は一見難しく見えますが、仕組みを理解すればかなりお得に利用できる場合もあります。

増税に負けず、様々な控除を上手に利用していきましょう!

会社員の忘れがちな各種控除まとめ・賢く節税しよう

暮らしに役立つお金の情報を無料でお届けしています!